La mayor parte del crédito hipotecario que otorga la banca tiene como objetivo la adquisición de un inmueble. Sin embargo, no es el único destino que se le puede dar a este tipo de financiamiento, ya que hay una gama de oportunidades por explorar.

¿Cuántas posibilidades, usos, términos, segmentos y ventajas conllevan una hipoteca? Este producto bancario tiene más potencial de lo que comúnmente se piensa. Diversos especialistas en el tema comparten a Real Estate Market & Lifestyle sus virtudes y categorías.

Considerando únicamente la oferta bancaria, el anaquel de productos hipotecarios se divide en cuatro grandes segmentos por el destino de los recursos financiados:

- Adquisición.

- Construcción y remodelación

- Mejora de hipoteca

- Liquidez

Enrique Margain Pitman, Director Ejecutivo de Crédito Hipotecario y Auto de HSBC y también coordinador del Comité de Crédito Hipotecario de la Asociación de Bancos de México (ABM) explicó que cerca del 90% del portafolio hipotecario está dirigido a la adquisición de un inmueble. Adicionalmente, 5.4% está integrado por traspaso de hipotecas, otro 4.3% son créditos de mejoramientos o de construcción; y el 2.6% restante del portafolio se destinan a créditos de liquidez.

Cada institución bancaria ofrece opciones o variantes de cada uno de los grupos, de acuerdo con su perfil de clientes y objetivos, por lo que encontraremos productos parecidos o derivados uno de otro.

Asimismo, en cada uno de estos tipos de financiamientos, encontramos modalidades de tasas, plazos, enganches, pagos y seguros, que permiten contar con un amplio portafolio.

Aunque en su mayoría el crédito es en pesos, a tasa fija, con pagos y amortizaciones fijas, también hay modalidades de pagos crecientes; en ciertos momentos también se otorgaron créditos en dólares principalmente para mercado turístico, hoy inexistentes. Los hay a tasas mixtas, es decir, con un componente fijo y otro variable, y en épocas pasadas existió crédito a tasa variable, pero en los últimos 20 años se han mantenido fuera del mercado.

Por ejemplo, la modalidad del pago creciente en México parte de la premisa de que la carrera salarial de un individuo va acompañando el incremento en la mensualidad de la hipoteca, siempre cuidando que los ajustes sean por debajo de la inflación, lo cual da certidumbre y libera cada año capacidad o liquidez al usuario.

Pero más allá de estos términos, el diseño de los productos hipotecarios se caracteriza por la certidumbre que ofrecen a los clientes (acreditados) y ello nos habla de la fortaleza del sector.

Productos personalizados

Fernando Soto-Hay, Director de Tu Hipoteca Fácil, destacó la consolidación de este anaquel de productos en México: “Lo que ha sucedido es muy importante en el sector en los últimos dos años, aunque en este último, los bancos están originando créditos en función de riesgo de cada cliente. Es decir, entre menos riesgo tiene en términos de persona, en ingreso, en comportamiento histórico, en buró de crédito, valor de propiedad y aforo del crédito, se premia al cliente con condiciones mucho mejores”.

Señaló que los bancos más o menos tienen el mismo producto, ya que todos manejan 5, 7, 10, 15 años, con ciertos perfiles de cliente. Todos ofrecen crédito hipotecario, crédito de compraventa, mejoras de acabados, construcción y liquidez. Más o menos todos traen la misma regla del ingreso y la misma mensualidad. Hay unos productos un poco más agresivos en término del ingreso necesario para contratar el pago por cada millón de pesos, o nivel de endeudamiento, y más o menos hasta allí ha sido estable, no al ritmo que nos gustaría ver crecer, pero al final del día sí lo hace.

Soto-Hay afirma que ya prácticamente todos los bancos tienen sus productos a tasas fijas. “El tema de tasas variables tuvo su momento. Hoy ya no existen términos de riesgo en el anaquel de los bancos, los que existen todavía son algunos productos medio curiosos porque tienen ciertas condiciones de mejora de condiciones en el tiempo, que realmente son productos que si tú los analizas no son tan buenos, porque si entras en atrasos, pierdes los beneficios de tomar el crédito así”.

En el mismo sentido apunta Ricardo García Conde, Director Ejecutivo de Banca Hipotecaria y Automotriz de Citibanamex: “No vemos a nadie sobrio ofreciendo tasas variables. No hay condiciones y tampoco lo ofrecería. La tasa variable implica dejar de lado del cliente el riesgo del mercado”; cuando se le preguntó por el crédito hipotecario en dólares señaló que ya no se opera.

El fundador de Tu Hipoteca Fácil destacó que en México hay cinco bancos que operan con más liderazgo y que están operando con una tasa de morosidad muy baja. “Actualmente la banca está por debajo del 3%, que es un hecho muy positivo, porque eso hace que los bancos sigan prestando dinero a largo plazo, que si bien es cierto no es el producto que más endeuda, sí es el producto que menos riesgos genera”.

Señaló que hay algunos bancos que llegan a representar hasta 30% de las carteras en este segmento, lo que es un hecho muy significativo.

Gama diversificada

De los cuatro esquemas de crédito ya señalados, por el destino de los recursos se desprenden una gran diversidad de opciones que exponemos a continuación:

I. Adquisición:

-

Crédito tradicional.

Prácticamente 90% del crédito hipotecario otorgado por la banca está orientado a productos de adquisición de vivienda en pesos, con pagos conocidos, y plazos largos. Al ser este producto el más conocido y solicitado, brinda mucha solidez en el comportamiento del portafolio. El producto permite adquirir un inmueble, ya sea casa o departamento, nuevo o usado.

Una casa o departamento se puede comprar a través de un financiamiento tradicional, pero también apoyarse con los programas Apoyo Infonavit o Cofinavit.

-

Adquisición de terreno.

Como su nombre lo indica y derivado del crédito tradicional, se trata de un financiamiento destinado para comprar lotes o terrenos, siempre y cuando estén ya urbanizados para que cuenten con servicios, que estén ubicados en zonas urbanas y en fraccionamientos lotificados. Con este producto se puede adquirir el terreno a promotores. Dos ventajas de este producto es que el cliente puede aprovechar precios de preventa y otro, es que la adquisición de terreno genera una plusvalía.

II. Construcción y remodelación:

-

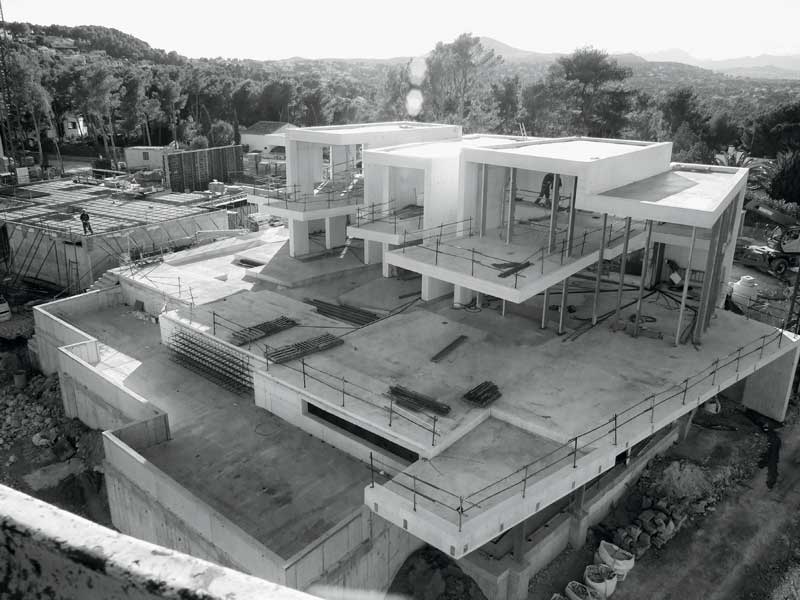

Construcción.

Este es un crédito muy sencillo, propicio para aquellos que ya cuentan con un terreno de su propiedad y desean construir su casa. Normalmente el crédito se va dando de acuerdo con el avance de obra. Algunas instituciones financian hasta 100% para el proyecto de construcción de una vivienda en terreno propio.

Cabe señalar que en algunos bancos hay una combinación entre la modalidad de crédito de adquisición de terreno y construcción. Es decir, un crédito donde se podrá adquirir el terreno más la construcción de vivienda con financiamiento de hasta el 75% del valor final del inmueble (incluyendo el terreno). Al igual que en adquisición, este crédito se puede tomar solo o con Apoyo Infonavit.

-

Remodelación o mejoramiento de vivienda.

Para Margain, un elemento que tendrán que potencializar a futuro, serán precisamente estos esquemas de remodelación o ampliación. “Son esquemas que se tienen que potencializar. La mayor parte de la gente cuando va a hacer una remodelación de su hogar, si necesita financiamiento contrata créditos de corto plazo, más que hipotecar la vivienda para hacer remodelaciones. Sin embargo, se tiene que tomar en cuenta que cuando es una remodelación mayor, conviene más un crédito hipotecario porque, aparte que tiene deducibilidad del interés real para el Impuesto Sobre la Renta (ISR), los intereses no causan IVA”.

Destacó además que otro plus del producto es que el banco puede ir dando los recursos vía parcialidades como ministraciones, lo que genera un orden en el proceso de remodelación mayor o cuando se está construyendo, con lo que se va haciendo un acompañamiento e incluso, en muchos casos, con alguna supervisión de obra. “Son fortalezas que pueden utilizar”.

-

Compra de vivienda usada más remodelación.

Se trata de una modalidad que combina las características del primer con el segundo grupo. Si se compra una vivienda usada que requiere una remodelación o ampliación, existen esquemas de financiamiento que permiten adquirirla, y además remodelarla, con la ventaja de que el monto de crédito se determina en función del valor final de la vivienda ya remodelada.

III. Mejor de hipoteca:

-

Pago de pasivos.

Una persona que adquirió un crédito hipotecario hace varios años, seguramente lo tomó con tasas de interés más elevadas. Con la tendencia descendente del costo hipotecario a largo plazo, el mercado generó la oportunidad de que otras instituciones ofrecieron a través de la modalidad denominada pago de pasivos, para mover el crédito a una institución que ofreciera mejores condiciones financieras, y pagar menor mensualidad o bien seguir pagando la misma, pero a plazo más corto.

Lo anterior se conoce como portabilidad, que a raíz de la Reforma Financiera se incentivó varios años. Ricardo García Conde, afirma que esta mejora de hipoteca ya vivió su mejor momento a raíz de que subieron las tasas de interés de los créditos hipotecarios en los últimos 24 meses, con lo que se cerró al brecha; aunque para bancos como Citibanamex sigue siendo una oferta importante de colocación.

-

Subrogación.

La subrogación de hipoteca es una de las herramientas de las que dispone el consumidor para mejorar las condiciones de su hipoteca. Por subrogación hipotecaria se puede entender o bien cambiar de banco la hipoteca o bien el cambio de pagador (por ejemplo, al vender una casa con hipoteca). La subrogación de acreedor consiste en que un banco adquiera el crédito hipotecario que una persona adquirió originalmente con otro banco, ofreciendo mejores condiciones, especialmente en la tasa de interés. En México se ha usado más el pago de pasivos que la subrogación.

-

Traspaso de hipotecas.

Cuando una persona adquiere un inmueble a crédito y después de algún tiempo desea vender su propiedad sin haber liquidado el crédito, hay este esquema conocido como traspaso. Aquí lo que debe hacerse es poner al tanto al posible comprador acerca de la existencia de dicha deuda y de la garantía hipotecaria existente, por lo que habrá de contactarse con la institución acreedora para plantearle y solicitarle alguna alternativa.

De acuerdo con el Colegio Nacional del Notariado Mexicano, existen dos opciones para que una persona que contrajo un crédito hipotecario, pueda ceder el inmueble a otro comprador, a fin de evitar irregularidades.

En primer término, hay que plantear a la institución acreedora que el comprador desea continuar pagando el crédito, subsistiendo su correspondiente garantía hipotecaria. En este supuesto, si el acreedor acepta como nuevo deudor al posible comprador, se instruirá a un notario público para que se otorgue la escritura de compraventa y su correspondiente reconocimiento de adeudo y sustitución de deudor. El Colegio subraya que indudablemente habrá que analizar y estudiar las nuevas condiciones crediticias, bajo las cuales la institución acreedora acepte al nuevo deudor.

En el segundo caso, hay que liquidar la totalidad del crédito originalmente otorgado, por lo que el deudor deberá pedir un corte/saldo del crédito contratado para estar en posibilidad de pagarlo. Además de efectuar el contrato de compraventa ante notario público y de manera simultánea cancelar también en instrumento público esta hipoteca. El organismo subraya que de no hacerlo así, se estaría cayendo en riesgos de índole jurídica en materia civil, fiscal y administrativa, por lo que siempre se deberá acudir a un notario público, quien brindará la asesoría.

IV. Liquidez:

-

Créditos de liquidez.

Son créditos donde ya se cuenta con un inmueble y se hipoteca para obtener recursos, ya sea para reconfigurar deudas, invertir en la educación de los hijos o realizar un gasto extraordinario.

-

Crédito de liquidez - vivienda.

Es una modalidad muy concreta del anterior, donde se toma como garantía una vivienda principal para comprar otra de menor valor, lo cual permite financiar la totalidad de la segunda. Este esquema es muy utilizado por padres que compran una vivienda para sus hijos y, en ocasiones, comparten con ellos el pago de la mensualidad.

Este refinanciamiento es un esquema mediante el cual una persona que está pagando su crédito hipotecario aprovecha la plusvalía de su propiedad y la amortización de su crédito para obtener financiamiento adicional.

Como se recordará, este financiamiento fue muy utilizado en Estados Unidos antes de la crisis financiera de 2007, lo cual propició un excesivo endeudamiento de las familias. En México, el refinanciamiento se otorga a las personas que han demostrado un buen comportamiento de pago, aunado a que el LTV (loan to value) se limita al 80% como máximo.

Cabe señalar, que ninguno de estos esquemas es recomendable cuando los recursos se utilizan para el gasto corriente o consumo, ya que pueden ser un mecanismo que facilitaría perder de manera rápida un patrimonio familiar ganado con esfuerzo.

Con información de entrevistas exclusivas a Ricardo García Conde, Enrique Margain y Fernando Soto-Hay, además de Excelsior y los artículos “Créditos de liquidez, una alternativa de financiamiento” del 5 de junio de 2016, y “Esquemas de remodelación, una opción para elevar nuestra calidad de vida y patrimonio” del 19 de julio de 2016, ambos de Enrique Margain, publicados en El Financiero.

Texto Mario Vázquez

Foto: Contendi Construcciones / CONSTRUYE IDEAS / ARCHDAILY / kdesign diseño y arquitectura / KOL / AdobeStock / DIH / IDEALISTA