El mercado industrial de México tuvo un récord de demanda durante 2016, y en 2017 las cifras son muy cercanas al año anterior.

Si bien, el inicio del año estuvo lleno de incertidumbre y volatilidad que afectaron a la actividad industrial, hemos visto una recuperación gradual y consistente que apunta hacia un buen año para el sector en las diferentes regiones del país.

Aun cuando las regiones manufactureras que dependen del comercio exterior han resentido una baja en su actividad, confiamos en que esta situación se resuelva una vez que las renegociaciones del TLCAN hayan concluido, ya que la volatilidad y la incertidumbre se convierten en aspectos negativos para la actividad, no solo industrial, sino económica en general.

Por su parte, un aspecto positivo en el sector inmobiliario lo constituye el crecimiento de la distribución y logística que sirve al consumo interno, el cual ha dinamizado la actividad en la región de la Zona Metropolitana de la Ciudad de México a niveles que se mantienen en sus máximos históricos.

Es por esto que consideramos que este es un muy buen momento para analizar a los mercados más importantes del país.

Demanda por principales regiones e industrias al primer semestre del 2017

Total demanda bruta

1er bimestre 2017:

2.1 millones m2

Total demanda bruta

1er bimestre 2016:

2.2 millones m2

|

INDICADORES DE LOS MERCADOS INDUSTRIALES 1ER SEMESTRE, 2017 |

|||

|

MERCADO |

INVENTARIO (MILLONES M2) |

TASA DE VACANCIA (%) |

PRECIO PROMEDIO DE RENTA (US$/M2/MES) |

|

Monterrey |

9.1 |

5.6% |

$3.97 |

|

México |

7.1 |

2.9% |

$4.90 |

|

Juárez* |

6.2 |

6.4% |

$4.16 |

|

Tijuana* |

5.7 |

1.9% |

$4.95 |

|

Guanajuato |

3.7 |

7.5% |

$4.21 |

|

Querétaro |

3.6 |

8.6% |

$4.22 |

|

Reynosa |

2.9 |

7.7% |

$3.91 |

|

Saltillo |

2.6 |

7.3% |

$4.04 |

|

Guadalajara |

2.4 |

2.9% |

$4.83 |

|

Chihuahua * |

2.2 |

2.7% |

$4.00 |

|

San Luis Potosí |

2.0 |

3.3% |

$3.80 |

|

Toluca |

1.5 |

3.0% |

$4.85 |

|

Puebla |

1.4 |

3.8% |

$4.45 |

|

Aguascalientes |

1.0 |

5.2% |

$3.90 |

|

TOTAL |

51.5 |

5.0% |

$4.21 |

* Incluye todas las clases

Fuente: CBRE, Market Research, 2T 2017

Expansión Sostenida

Ciudad de México y Área Metropolitana

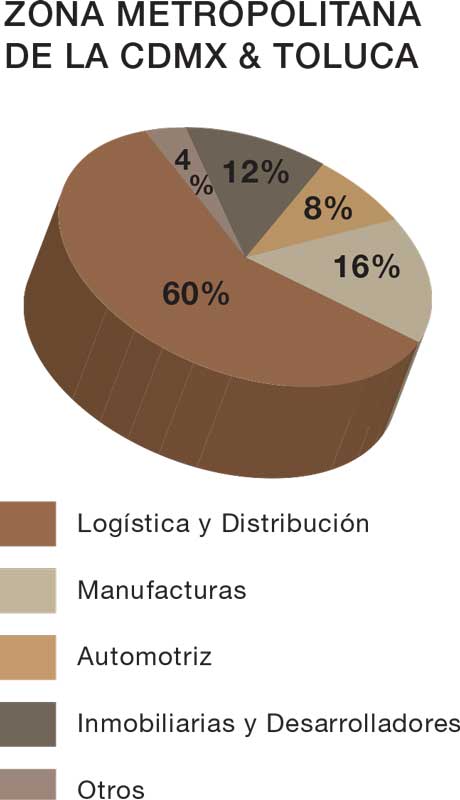

El mercado industrial de la CDMX y Área Metropolitana se conforma de 8 submercados, de los cuales, 90% de la actividad se concentra en Cuautitlán, Tultitlán y Tepotzotlán.

La tendencia de crecimiento continúa siendo muy positiva, por un lado, los desarrolladores / inversionistas continúan en franco avance de sus reservas de terreno levantando en naves logísticas clase A, que van desde 20,000 m2 hasta los 100,000 m²; por otro lado tenemos a los usuarios y sus requerimientos que obedecen a las estrategias logísticas de consolidación y expansión en sus centros de distribución.

Si consideramos que el mercado logístico de la capital atiende principalmente al consumo interno de todo el centro del país —30 millones de personas aproximadamente—, entendemos por qué este mercado está enfocado en su mayoría al almacenaje y la distribución en todos los niveles. Los usuarios de estos centros de distribución continúan siendo las empresas de logística, tiendas departamentales, cadenas de supermercados, empresas de productos de consumo, tecnología, farmacéutica y recientemente, las empresas dedicadas al e-commerce.

Otro factor muy importante que está influyendo en el desarrollo del mercado industrial en la CDMX es la escasez y alto costo de terrenos propicios para el desarrollo de micro y macro parques logísticos. La tendencia para el desarrollo de los nuevos macro parques logísticos será el área posterior a la caseta de cobro de Tepotzotlán hacia Querétaro, inclusive llegando a Tepeji del Río; por su parte, los micro parques serán cada vez más solicitados en las cercanías o al interior de las zonas densamente pobladas para cubrir las necesidades de entregar productos más cerca de los consumidores.

Para el próximo año se espera continuar con una tendencia positiva mayormente en el primer semestre tanto en la construcción de naves industriales / logísticas, así como de requerimientos de espacio de mayor tamaño, respondiendo a la tendencia mundial del comercio electrónico y a los ahorros derivados de la consolidación de bodegas medianas en un solo macro centro de distribución, esto acompañado de un leve incremento en los precios de renta.

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Distribución y logística – Parks – Tepotzotlán Park – 46,674 m2 (Renta) |

|

Distribución y logística – Sibra Capital – 45,602 m2 (Renta) |

|

Distribución y logística – Prologis – 34,147 m2 (Renta) |

|

Comercio electrónico – CPA – 28,113 m2 (Renta) |

|

Distribución y logística – Prologis – 24,900 m2 (Renta) |

Top 5 de Industrias por espacio ocupado

En el Mercado (m2)

|

Distribución y logística – 38% |

|

Distribución y logística – 18% |

|

Almacenaje – 15% |

|

Manufactura - 15% |

|

Otros – 14% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

CDMX |

7.1 millones |

2.9 |

486,042 |

4.90 |

550,020 |

Fuente: CBRE, Market Research, 2T 2017

Francisco Muñoz

Senior Vice President

Torre Virreyes, Pedregal 24, Piso 17

Lomas de Chapultepec

México, D.F. 11040

T +52 55 5284 0009

francisco.munoz@cbre.com

Manufactura, atractiva para la inversión

MONTERREY

Sin importar las condiciones no favorables a la inversión en el sector de bienes raíces industriales en Mexico, este mercado ha continuado siendo atractivo para la inversión de compañías manufactureras globales que buscan economía de costos o para entrada de sus productos en el mercado de consumo estadounidense. Desde 2004, Monterrey ha mantenido un ritmo de crecimiento que lo convierte actualmente en el mercado industrial más importante de México, contando con una amplia base de empresas en sectores tales como automotriz, electrónico, electrodoméstico, enseres domésticos, alimenticio, empaque y logístico. En conjunto, es un sólido mercado contra el desbalance en el comportamiento desfavorable de un sector en particular. La perspectiva de negocio para 2018 y a corto y mediano plazo es de crecimiento, pero a un ritmo menor a lo mostrado en años anteriores.

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Manufactura – Nexxus ADN – 60,000 m² (BTS) |

|

Automotriz – Las Américas – 23,000 m² (BTS) |

|

Automotriz – Las Américas – 23,000 m² (BTS 2) |

|

Tecnología – Apodaca Technology Park -- 21,000 (Renovación) |

|

Distribución y logística – PIRSA – 12,000 m² (Renta) |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Manufactura – 42% |

|

Distribución y logística – 16% |

|

Automotriz – 15% |

|

Empaque – 7% |

|

Distribución y logística – 6% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

Monterrey |

9.1 millones |

5.6% |

261,430 |

3.97 |

543,567 |

Fuente: CBRE, Market Research, 2T 2017

SALTILLO / RAMOS ARIZPE

Este mercado está enfocado en el sector automotriz, ya que empresas como Daimler (tractocamiones), FCA (automóviles y camionetas) y General Motors (automóviles), cuentan con plantas de ensamble de vehículos. Este sector reporta condiciones favorables para los inversionistas en el sector (desarrolladores) ya que hay pocos jugadores. Saltillo/Ramos Arizpe se ha convertido también en una alternativa viable para empresas manufactureras no automotrices gracias a las condiciones de bajo costo e infraestructura de la ciudad. La perspectiva de negocio para 2018 es estable, con crecimiento moderado en el sector automotriz, debido a la expansión de la planta de GM.

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Automotriz – Server Arteaga – 50,000 m² (BTS) |

|

Automotriz – Alianza Derramadero – 25,000 m² (BTS) |

|

Automotriz – Santa Mónica – 24,900 m² (BTS) |

|

Automotriz – Server Arteaga – 20,000 m² (BTS) |

|

Automotriz – Finsa Ramos Arizpe – 20,000 m² (BTS) |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Automotriz – 73% |

|

Manufactura – 15% |

|

Distribución y logística – 8% |

|

Bienes Raíces – 2% |

|

Distribución y logística – 2% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

Saltillo |

2.6 millones |

7.3 |

227,684 |

4.04 |

239,556 |

Fuente: CBRE, Market Research, 2T 2017

Reynosa

El mercado industrial en esta ciudad fronteriza ha estado limitado en su actividad, mayormente por el efecto de la inseguridad. Sin embargo, el mercado ha mantenido un ritmo de actividad moderado debido al crecimiento de empresas maquiladoras presentes. En nuestra opinión, una vez que se controle la inseguridad en el área, éste tendrá una fuerte recuperación, ya que el modelo de “ciudades gemelas” entre Reynosa y McAllen forman un concepto de negocio muy atractivo.

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Tecnología – Del Norte – 49,200 m² (BTS) |

|

Almacenaje – Villa Florida – 11,500 m² (Renta) |

|

Tecnología – Finsa Oriente – 10,777 m² (BTS) |

|

Tecnología – Prologis Park – 8,779 m² (Renovación) |

|

Automotriz – El Puente – 6,895 m² (Renta) |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Manufactura – 38% |

|

Automotriz – 31% |

|

Tecnología – 16% |

|

Distribución y logística – 9% |

|

Almacenaje – 3% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

Reynosa |

2.9 millones |

7.7 |

106,706 |

3.91 |

66,015 |

Fuente: CBRE, Market Research, 2T 2017

Ramón J Flores Domínguez

Senior Vice President

Blvd. Díaz Ordaz 130 Piso 14

Col. Santa María, Monterrey,

N.L. 64650

T +52 81 8363 1822 Ext -115

D +52 81 4160 1253

ramon.flores@cbre.com

Recuperación y poca disponibilidad

Chihuahua

El mercado industrial en Chihuahua tiene una tasa de disponibilidad de las más bajas en su historia (aproximadamente 2%). Aunque es un mercado pequeño en comparación con Cd. Juárez, es un segmento muy diversificado con empresas muy importantes del sector aeroespacial, automotriz, electrónico y médico. Recientemente ha habido expansiones muy importantes de la industria automotriz y de comunicaciones. Los pocos espacios Clase A se van a absorber durante los próximos 24 meses.

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Distribución y logística – Macquarie – 7,057 m2. |

|

Confidencial – Terrafina – 4,528 m2. |

|

Maquinaria y Equipo – Terrafina – 2,896 m2. |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Automotriz – 65% |

|

Aeroespacial – 17% |

|

Electrónicos – 8% |

|

Manufactura – 5% |

|

Equipo médico – 5% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

Chihuahua |

2.1 millones |

2.3 |

9,032 |

4.00 |

36,790 |

Fuente: CBRE, Market Research, 2T 2017

Cd. Juárez Chihuahua

El mercado industrial en Ciudad Juárez ha tenido una recuperación muy importante durante los últimos cinco años. Actualmente la tasa de disponibilidad es por debajo del 5%, lo cual significa que la palanca de negociación es más favorable para los propietarios. Continúa la construcción de espacio especulativo, pero pensamos que no al nivel que debería estar. Sigue habiendo ampliaciones importantes de las empresas existentes en el mercado, dentro de los sectores automotrices, médicos y electrónicos. Aunque durante 2017 hubo bastante ruido por la renegociación del TLCAN, y por la falta de mano de obra, pienso que el mercado va a continuar con buena actividad en el 2018.

Andrés Sandoval

First Vice President

221 N. Kansas, Suite 2100

El Paso, TX 79901

T +1 915 3138802

F +1 915 5853911

andres.sandoval@cbre.com

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Manufactura – Finsa – 19,383 m2. (venta) |

|

Distribución y logística – American Industries – 11,245 m2. (renta) |

|

Distribución y logística – Local Owner – 10,066 m2. (venta) |

|

Automotriz – Local Owner – 6,689 m2. (venta) |

|

Distribución y logística – Vesta – 6,651 m2. (renta) |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Automotriz – 56% |

|

Electrónicos – 15% |

|

Distribución y logística – 13% |

|

Empaque – 9% |

|

Manufactura – 8% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

*Cd. Juárez |

6.2 millones |

4.6 |

89,877 |

4.16 |

51,201 |

*Incluye todas las clases

Fuente: CBRE, Market Research, 2T 2017

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Tecnología – CPA Business Center – 18,023 m² |

|

Distribución y logística – IAMSA Valle bonito – 13,564 m² |

|

Manufactura – Hines El Florida – 10,870 m² |

|

Tecnología – Kyocera TIIP – 9,476 m² |

|

Tecnología – Finsa Alamar 6 – 9,061 m² |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Empaque – 53% |

|

Aeroespacial – 21% |

|

Confidencial – 26% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

* Tijuana |

5.7 millones |

1.9 |

173,839 |

4.95 |

178,374 |

Fuente: CBRE, Market Research, 2T 2017

Ocupación en récord histórico

Tijuana / Mexicali

La tasa de desocupación en el mercado de Tijuana está en el nivel más bajo de su historia y la absorción se ha recuperado tras la desaceleración temporal post-electoral. Mientras que las manufacturas nuevas en México están buscando activamente cubrir sus necesidades de espacio, la mayor parte de los inquilinos que actualmente buscan instalaciones son aquellos que expanden o reubican las operaciones existentes. Los principales grupos de usuarios incluyen la cadena de suministro médico, la industria aeroespacial, las piezas de automóviles, así como electrónica, metal, plástico y embalaje.

Existe un importante interés institucional por parte de inversionistas / desarrolladores de expandir las operaciones locales. Sin embargo, las barreras para entrar permanecen muy altas debido a la falta de reserva territorial desarrollable. Esto ha llevado a una sustancial presión ascendente sobre la valoración de los edificios de “usuarios” que de vez en cuando están disponibles para la venta. Esto también ha dado lugar a una continua presión baja sobre los tipos de capitalización de los bienes arrendados cuando se ofrecen a la venta. Arrendar en lugar de comprar las instalaciones es el camino más común que toman los usuarios.

A medida que Tijuana continúa floreciendo, Mexicali, a 100 millas al este, ha permanecido relativamente lenta. Muchos grandes edificios han estado disponibles durante un periodo prolongado de tiempo. Mexicali es “lento y estable”.

A menos que se produzcan trastornos políticos o económicos imprevistos, anticipamos que predominen en Tijuana: bajas tasas de vacancia; presión al alza para rentas; el interés continuo de los desarrolladores e inversores institucionales. Los usuarios tendrán que planificar con anticipación para tratar de encontrar soluciones a sus necesidades de espacio. Puede que sea necesario controlar los niveles de absorción debido a la falta de espacio disponible para el arrendamiento.

Joe Smith

Senior Vice-President

350 Tenth Ave, Suite 800

San Diego, CA 92101

T 619 696 8325

joe.smith@cbre.com

Flujo continuo de proyectos

Guanajuato

La dinámica de atracción de proyectos en el estado de Guanajuato ha continuado con un ritmo acelerado. Si bien la percepción se diluye un poco al ser ésta distribuida entre 5 o 6 ciudades dentro del estado, lo cierto es que los flujos de inversión continúan. Lo que esperamos en los próximos trimestres es un flujo continuo de proyectos, el incremento en la creación de edificios industriales y la creación de, al menos, dos parques industriales nuevos. Guanajuato tiene la política de promoción y atracción de inversiones más agresiva de todo el país, por lo que será un punto obligado de consideración para los proyectos que lleguen a México. La ciudad que consideramos será referente en los próximos años para el estado es León, toda vez que ya se ha creado la infraestructura industrial que le permite a las empresas instalarse y operar con la certeza que necesitan. Igualmente, León es la ciudad con el mayor número de población económicamente activa del Bajío, lo que le da una ventaja adicional al competir por proyectos productivos.

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Autopartes - Colinas de Apaseo - 50,000 m2 |

|

Autopartes - Parque Industrial León - Bajío - 27,000 m2 |

|

Plásticos - Parque Industrial León - Bajío - 20,000 m2 |

|

Autopartes - San Felipe Torres Mochas - 15,000 m2 |

|

Confidencial - Polígono Empresarial San Miguel de Allende - 11,922 m2 |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Automotriz - 66% |

|

Manufactura - 20% |

|

Distribución y logística y Transportación - 10% |

|

Inversión Privada - 1% |

|

Otros - 3% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

Guanajuato |

3.7 millones |

7.5% |

166,502 |

4.21 |

300,000 |

Fuente: CBRE, Market Research, 2T 2017

San Luis Potosí

San Luis Potosí sufrió un fuerte golpe al anunciarse la cancelación del proyecto de la planta automotriz de Ford. Sin embargo, esta decisión también le quitó presión al mercado laboral de la zona, lo que permitió y seguirá permitiendo la llegada de más empresas a la zona. Igualmente, la próxima apertura de una armadora alemana y las ampliaciones de la otra armadora norteamericana continuarán generando mayores flujos de inversión a la zona.

Vemos un mercado que se verá fortalecido por la apertura de un par de parques industriales, mismos que impactarán favorablemente en el costo de la tierra en la zona. San Luis Potosí ha creado desde hace muchos años la infraestructura necesaria para que las empresas se instalen de manera segura, y cuenta además con un gobierno proactivo que facilita y fomenta la instalación de empresas. Estos factores, sumados a una ubicación logística privilegiada, nos hacen ver que la entidad continuará siendo muy atractiva para las empresas en los próximos trimestres.

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Autopartes - WTC Industrial - 20,000 m2 |

|

Autopartes - Colinas de San Luis - 15,000 m2 |

|

Logística - Microparque 134 - 13,000 m2 |

|

Autopartes - Colinas de San Luis - 12,820 m2 |

|

Almacenaje - Microparque 134 - 10,000 m2 |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Automotriz - 66% |

|

Manufactura - 24% |

|

Distribución, logística y Transportación - 3.2% |

|

Almacenamiento - 1.1% |

|

Inversión Privada - 0.7% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

San Luis Potosí |

2.0 millones |

3.3% |

123,947 |

3.80 |

100,000 |

Fuente: CBRE, Market Research, 2T 2017

Samuel Campos

Senior Vice President

Edificio G100

Plaza de la Paz 102 S.805

Puerto Interior Guanajuato

Silao, GTO. 36275

T +52 477 217 3801

samuel.campos@cbre.com

Parques de clase mundial, al alza

Aguascalientes

La historia industrial del estado de Aguascalientes ha estado siempre ligada a la empresa Nissan. Desde principios de la década de los años noventa, con la firma del TLCAN, comenzó el crecimiento industrial en la entidad; este crecimiento se debió en gran parte a la promoción del gobierno ya que controlaba los parques industriales, aunque al paso de los años fueron perdiendo competitividad comparado con otros estados que ofrecían mejor infraestructura.

En los últimos años, el gobierno entendió que debía dar paso a la inversión privada y gracias a ello ahora cuenta con parques de clase mundial, que ha facilitado el crecimiento de las empresas ya establecidas y recibido a nuevas empresas sobre todo ligadas al sector automotriz.

En el mercado de arrendamiento, históricamente la oferta de metros cuadrados Clase A en Aguascalientes ha sido más bien escasa, tanto, que en años anteriores (2015 y 2016) la disponibilidad difícilmente llegaba a 15,000 m2 (1.5% del inventario total) y la mayoría de la oferta era Clase B.

En años recientes, la oferta de espacios industriales Clase A se incrementó gracias a desarrolladores como Vesta, Finsa y GP, que ofrecen producto de clase mundial en arrendamiento; sin embargo, no vemos un crecimiento importante de nuevos espacios en el corto plazo, esto en parte a la incertidumbre por la actual negociación del TLCAN que mantiene en pausa la generación de nuevos proyectos en la región.

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Autopartes - Gigante de los Arellano - 20,000 m2 |

|

Metalmecánica - Logística Automotriz - 15,000 m2 |

|

Autopartes - Douki Seisan Park - 7,254 m2 |

|

Autopartes - San Francisco IV - 4,645 m2 |

|

Almacenaje - FINSA - 3,803 m2 |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Automotriz - 45% |

|

Manufactura - 40% |

|

Distribución, logística y Transportación - 7% |

|

Otros - 8% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

Aguascalientes |

1.0 millones |

5.2% |

50,702 |

3.90 |

34,000 |

Fuente: CBRE, Market Research, 2T 2017

Querétaro

Querétaro se ha caracterizado por ser un estado que ha crecido de forma importante y ordenada durante los últimos años. El sector automotriz es el de mayor crecimiento y con mucho impulso por parte de las autoridades el sector aeroespacial en los últimos 5 años. El mercado industrial atraviesa por un momento de sobreinventario, debido en parte al “Efecto Trump” que ha detenido la llegada de nuevos proyectos que están a la expectativa de las negociaciones del TLCAN, sin embargo, hay confianza entre los inversionistas de que esto cambiará en el corto plazo.

En el caso de la disponibilidad de lotes industriales, Querétaro cuenta con muy poca oferta de tierra lo que ha traído un alza en los precios de venta, siendo estos los más altos de la Región, incluso superando los $100 USD/m2, por lo que este segmento presenta una oportunidad para los desarrolladores de parques industriales, siendo el corredor norte el más demandando para este caso. Y aunque vienen nuevos proyectos de parques industriales, creemos que estos van a ser destinados para proyectos Built to Suit (BTS), y de naves en inventario.

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Autopartes - Parque Industrial O’Donnell - 40,000 m2 |

|

Químicos - Parque Industrial Aeroespacial - 36,318 m2 |

|

Autopartes - Parque Industrial San Juan del Río - 20,000 m2 |

|

Autopartes - Parque Industrial O’Donnell - 16,655 m2 |

|

Autopartes - Parque Industrial O’Donnell - 14,000 m2 |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Automotriz - 42% |

|

Manufactura - 37% |

|

Distribución, logística y Transportación - 9% |

|

Almacenaje - 2% |

|

Aeroespacial - 1% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

Querétaro |

3.6 millones |

8.6% |

252,200 |

4.22 |

170,000 |

Fuente: CBRE, Market Research, 2T 2017

J. Octavio Bravo

Vice President

Blvd. Bernardo Quintana 40 -18

Col. Álamos 2da. Sección

Querétaro, Qro. 76160

T +52 442 224 2731

octavio.bravo@cbre.com

Sano crecimiento

Guadalajara

El mercado industrial de Guadalajara registró un sano crecimiento de 10% durante el año anterior, principalmente a que nuevos parques se han desarrollado en el mercado y se espera que tanto la construcción, como la absorción se mantengan al mismo ritmo de años anteriores.

Empresas del giro electrónico, farmacéutico, alimenticio y de logística, son las que registran la mayor demanda en el mercado industrial. El crecimiento económico de dichos sectores, así como la conexión con el principal puerto para el comercio con Asia —Manzanillo— nos hace pensar que la perspectiva de negocio para 2018 es que el mercado industrial seguirá manteniendo niveles de crecimiento moderado.

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Manufactura – CPA – Guadalajara Technology Park– 30,223 m2 (Renta) |

|

Distribución y logística– O`Donnell – O`Donnell Comerce Center 17,000 m2 (Renta) |

|

Distribución y logística – Prologis – Prologis Los Altos 12,996 m2 (Renta) |

|

Almacenaje – Grupo INJC - PI Tesistán III – 11,297 m2 (Renta) |

|

Almacenaje – Cuauhtémoc – PI La Llave 3 – 9,049 m2 (Renta) |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Manufactura – 33% |

|

Distribución y logística – 27% |

|

Distribución y logística – 8% |

|

Almacenaje – 7% |

|

Alimentos y bebidas – 3.5% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

Guadalajara |

2.4 millones |

2.9 |

176,265 |

4.83 |

178,646 |

Fuente: CBRE, Market Research, 2T 2017

Xavier Ramos

First Vice President

Blvd. Puerta de Hierro 5210 Piso 4C

Fracc. Puerta de Hierro

Zapopan, Jal. 45116

T +52 (33) 4160-6115

xavier.ramos@cbre.com

Demanda incrementa precios

Toluca

Es un mercado principalmente enfocado al sector automotriz, farmacéutico y de alimentos, en el cual se desarrollan actividades de manufactura y logística por su cercanía a la Ciudad de México; uno de los principales retos de este mercado es la falta de nuevas reservas territoriales que cuenten con la factibilidad de uso de suelo y servicios. Al cierre del segundo trimestre del 2017, el mercado industrial Clase A de Toluca presentó una tasa de vacancia de 3.0%, con tendencia de seguir bajando, mientras que los niveles de renta se han mantenido en el rango de los 4.85 dólares por m2 al mes, con tendencia de crecimiento debido a la poca oferta en el mercado. La absorción neta en este primer semestre estuvo en alrededor de 50,000 m2, la cual estimamos se verá reducida debido a la poca oferta que existe, ya que los nuevos proyectos que se tienen planeados estarán disponibles a partir de primer semestre del 2018, tales como Santin Business Park e Industrial Park Toluca.

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Inversión – PI Lerma – 24,250 m2 (Venta) |

|

Manufactura – Vesta – Vesta Toluca Park II. – 19,212 m2 (Renta) |

|

Almacenaje – Vesta – Vesta Toluca Park II– 14,669 m2 (Renta) |

|

Almacenaje – Parks – Lerma Park II– 10,761 m2 (Renta) |

|

Manufactura – Centro de Negocios Lerma – 4,500 m2 (Renta) |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Automotriz – 31% |

|

Manufactura – 28% |

|

Distribución y logística – 25% |

|

Inversión – 11% |

|

Otros – 5% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

Toluca |

1.5 millones |

3.0 |

53,678 |

4.85 |

25,156 |

Fuente: CBRE, Market Research, 2T 2017

Puebla

Puebla es uno de los principales mercados enfocados a la manufactura y logística del sector automotriz, que cuenta con un inventario de más de 1.4 millones de m2 ya que se han incorporado durante este semestre un par de edificios especulativos desarrollador por parte de Finsa II y Vesta Park.

De la misma manera en este semestre se ha tenido una absorción superior a los 35,000 m2 de empresas logísticas y del sector automotriz, mientras que el precio de renta se ha venido incrementando para llegar a un promedio arriba de los 3.80 dólares por m2 al mes.

Es importante recordar que al mercado de Puebla se le agregó el área de Tlaxcala, por la instalación de la nueva planta de Audi, la cual ha traído nuevos proyectos a la zona para soportar la llegada de nuevos proveedores.

ASPECTOS CLAVE, INDUSTRIAL

Top 5 Transacciones Venta / Renta (Por sector)

|

Almacenamiento - Vesta Park I - 16,000 m2 |

|

Logística - Parque Industrial FINSA I - 10,625 m2 |

|

Logística - Vesta Park I - 9,400 m2 |

|

Almacenamiento - Parque Industrial San Miguel - 7,280 m2 |

|

Almacenamiento - Parque Industrial San Miguel - 5,600 m2 |

Top 5 de Industrias por espacio

ocupado en el Mercado (m2)

|

Automotriz - 39% |

|

Distribución y logística - 25% |

|

Distribución y logística - 21% |

|

Manufactura - 10% |

|

Inversión Privada - 5% |

Principales Indicadores del Mercado

|

Mercado |

Inventario |

Tasa de Vacancia (%) |

Absorción Bruta |

Precio Promedio de Salida (US/m2) |

En Construcción |

|

Puebla |

1.4 millones |

3.8% |

106,158 |

4.45 |

15,000 |

Fuente: CBRE, Market Research, 2T 2017

Edgar Cano

Vice President

Torre Virreyes Pedregal 24, Piso 17

Lomas de Chapultepec

México, D.F. 11040

T +5255 5284 0000 Ext. 0025

D +5255 8526 8743

edgar.cano@cbre.com

Texto Lyman Daniels

Foto: CBRE