Entrando en el último trimestre del año (4T21), en octubre se tuvo la última temporada de reportes financieros por parte de las empresas que cotizan en Bolsa, ya que los resultados del 4T21 se presentarán a partir de finales de enero del 2022. La inflación por la presión de los precios energéticos y otros commodities en los resultados de las empresas fue un foco de atención esta vez.

Asimismo, los mercados midieron los impactos de las disrupciones en las cadenas de suministro que impactaron los precios y tiempos en los sectores de logística y transporte, así como las empresas altamente expuestas a estos.

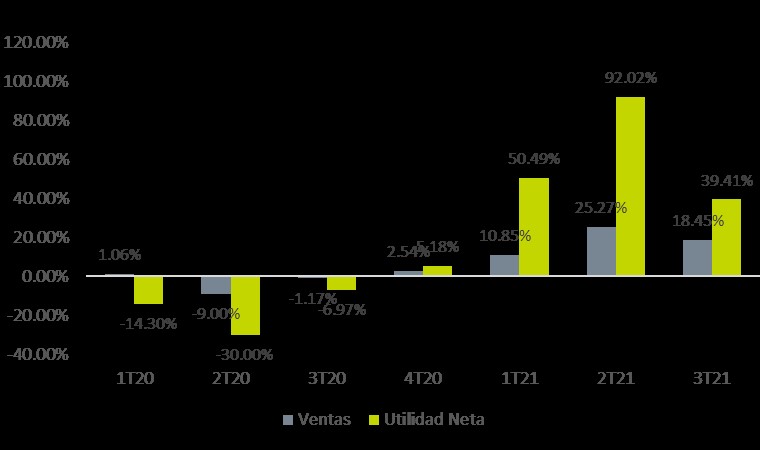

A pesar de los impactos provenientes de estos factores, en las operaciones de las empresas; los resultados todavía fueron positivos en su mayoría. Alrededor del 80% de las empresas dentro del S&P 500 reportaron mejor de lo esperado, mientras que en México las empresas dentro del S&P BMV/IPC presentaron un crecimiento del 8.3% a/a en ventas, del 8.4% a/a en EBITDA y del 76.6% a/a en la utilidad neta mayoritaria.

Tras cuatro trimestres (4T20-3T21) de recuperación en resultados, las valuaciones tanto en Estados Unidos como del principal indicador de la BMV, comenzaron a normalizarse y a mostrar una mejor tendencia respecto a las valuaciones vistas en el 2020, que estuvieron distorsionadas por débiles resultados operativos en algunos casos y castigos excesivos en otros.

Crecimiento Ventas y Utilidad Neta S&P 500 (Var % a/a)

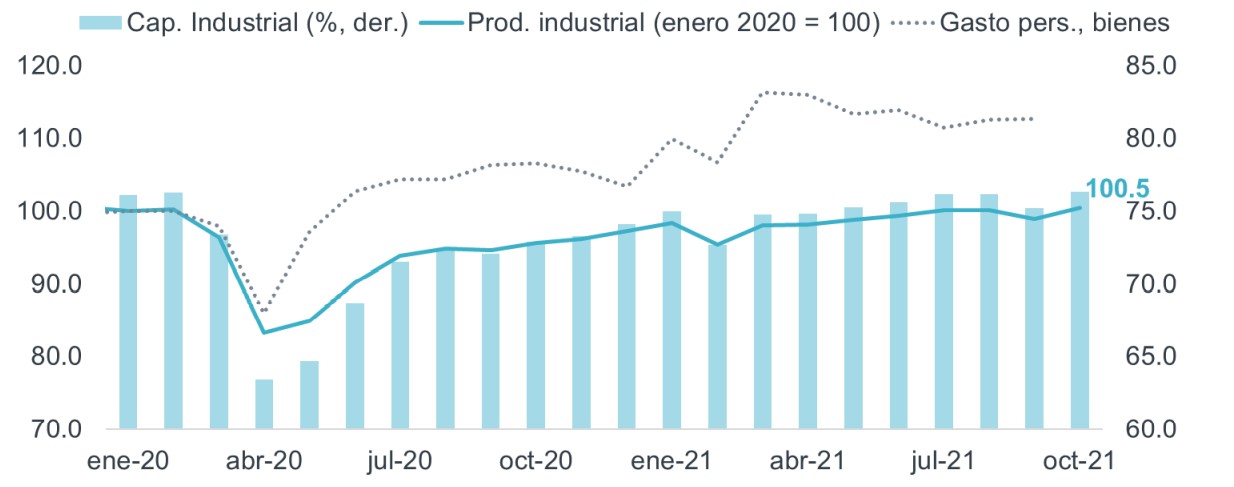

En términos macroeconómicos, en octubre también tuvimos algunos datos positivos, como la creación de empleo en EU, en donde los servicios y la industria lideraron el alza, derivado de una menor tasa de contagios. Las ventas al menudeo tuvieron su mejor incremento desde marzo, reflejando el sólido avance en el empleo y los salarios.

La industria repuntó y volvió a superar el nivel prepandemia, impulsada por la recuperación del huracán Ida (que se registró en e Luisiana en EU a finales de agosto) y por la desaceleración de la variante Delta, reflejando una tendencia en línea con la aceleración en consumo de bienes. En México las remesas en octubre se aceleraron y registraron un máximo histórico nuevamente, reflejando el positivo dinamismo del mercado laboral de EEUU, el cual vio su mayor expansión en tres meses.

Actividad Industrial EU. Fuente: GF B×+ / Fed

En noviembre, la Fed continuó señalando que la inflación elevada era a causa de factores que esperaba fueran transitorios, pero mostró una menor certeza sobre la temporalidad de estos choques. En el comunicado mencionaron que seguían esperando que la economía repuntara y que la inflación fuera cediendo conforme se disminuyeran los obstáculos en la producción.

Aunque no ajustó las tasas y no se espera que lo haga en el corto plazo, comentó que vio suficiente progreso en los precios y en el empleo para comenzar con la reducción en la compra de activos por USD$15 mm al mes: USD$10 mm en treasuries y USD$5 mm en mortgage backed securities (MBS). Esta reducción se estimaba que terminaría a finales del primer semestre del 2022. En este mismo tema, Joe Biden ratificó a Jerome Powell como presidente de la Fed, con Lael Brainard como VP, con lo que el mercado pudo mantener las mismas expectativas que se han trazado por parte de la Fed en los últimos meses.

Por su lado, Banxico repitió y subió la tasa objetivo en 25 puntos base, viendo que la presión global incrementó la inflación general a 6.2%, y considerando que el balance de riesgos se deterioró y esta sesgado al alza. La mayoría de sus integrantes concordaron y comentaron que los elementos detrás de la inflación siguen siendo principalmente transitorios. Mientras que un integrante de la junta sugirió mediadas más enfáticas, al tiempo que otro consideró que el alza en tasas es ineficaz e ineficiente. A pesar de lo anterior, la inflación de la primera quincena de noviembre alcanzó su máximo de veinte años y cierra en 7.1 por ciento.

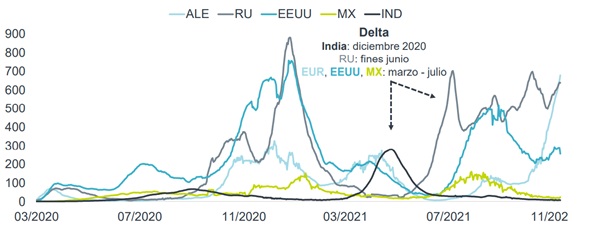

En el mercado energético, durante noviembre, los precios de las mezclas del petróleo continuaron cerca de los máximos del año, y aunque algunos países señalaron que comenzarían a liberar reservas, la OPEP aclaro que tomaría represalias si esto sucedía. Aunado a toda la volatilidad anterior, en las últimas semanas de noviembre, comenzó a cobrar relevancia, la nueva variante Ómicron, aumentando las preocupaciones y presionando el desempeño de los mercados accionarios.

Aunque es cierto que los mercados asumen el surgimiento de nuevas variantes, la incertidumbre durante los primeros días del descubrimiento de cada nueva variante sobre la mortalidad, velocidad de transmisión e impacto en la población de estas, impacta de manera significativa a los mercados, las expectativas para el desarrollo económico y los fundamentales de las empresas. Si bien la información es preliminar, los primeros datos han mostrado que en este caso (Ómicron), se tiene un nivel de contagio alto con una baja letalidad.

Finalmente, llegamos al último mes de un complejo año, donde durante los primeros días destacó que el Banco Popular de China bajara a 11.5% los requerimientos de las reservas para bancos del sistema financiero, liberando capital por USD$188 mm. No obstante, seguimos con la incertidumbre en torno al impacto de las empresas de bienes raíces en ese país, así como un creciente nerviosismo del mercado por la intervención potencial del gobierno en el sector tecnológico. Esto causó grandes caídas en las acciones de las empresas Chinas, sobre todo aquellas que se han deslistado de los mercados internacionales o que están en riesgo de salida.

Por su parte, en EU Jerome Powell comentó que dejará de utilizar la palabra transitoria para la inflación, esperando que ceda en el 2022. Recientemente, a mediados de diciembre la Fed duplicó la reducción de compra de activos de los USD$15 mm originales a USD$30 mm, de manera mensual, lo que terminaría el plan de reducción antes de lo estimado; abriendo la posibilidad de llevar acabo incrementos en la tasa de referencia antes de previsto por el mercado. Al mismo tiempo, la inflación en México continuó marcando máximos y alcanzó su mayor nivel en veintiún años, con presión tanto en la parte subyacente como en la no subyacente, mostrando un incremento general de 7.4 por ciento.

Un punto positivo en la parte nacional y para cerrar el año, fue que recientemente S&P reafirmó la calificación soberana en “BBB” con una perspectiva negativa. Si bien la perspectiva negativa, implica una probabilidad (de 1/3) de que pudiéramos ver una baja en calificación en los próximos doce meses, la reafirmación de esta calificación deja todavía a México un escalón por debajo antes de perder el grado de inversión con la calificadora. Entre otras cosas, la calificadora comentó que se asume que se mantendrá una política fiscal prudente evitando un incremento en deuda, pero que todavía existe preocupación por los pasivos de Pemex y el efecto de incertidumbre sobre el crecimiento general del país.

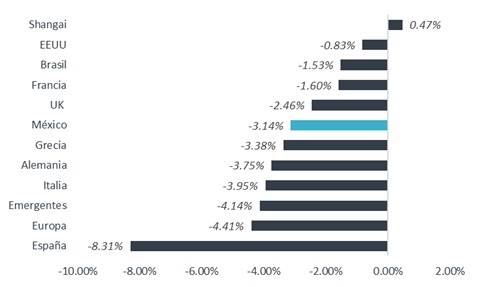

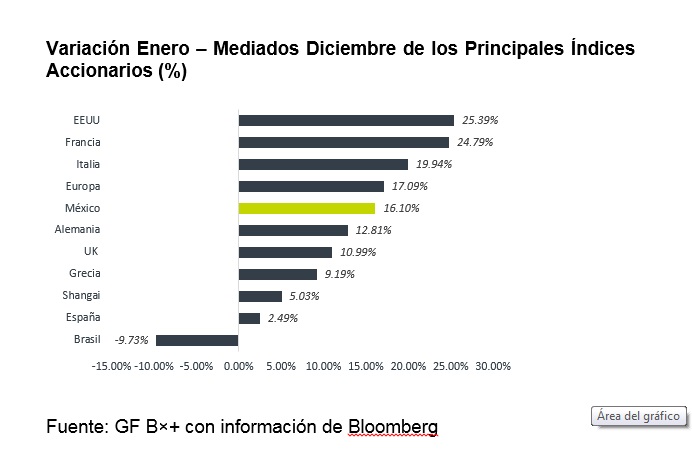

A pesar de un complejo y volátil 2021 como ya vimos, en general los principales activos de inversión mostraron un rendimiento espectacular acumulado a mediados de diciembre, como se muestra en la gráfica a continuación.

Gráficas: GF B×+ con información de Bloomberg.