A lo largo de los últimos 22 años, la banca ha otorgado más de 2.4 millones de créditos hipotecarios, donde un porcentaje mayoritario se concentra en la adquisición de una casa o departamento. Sin embargo, no todo el financiamiento tiene como destino la compra de una propiedad.

A lo largo de los años, la banca ha ido incorporando una serie de productos con el objetivo de satisfacer diversas necesidades que se presentan en el ciclo de vida de las personas, o bien para satisfacer diferentes necesidades, intereses de las familias o nichos de mercado.

En particular, en los años recientes han cobrado relevancia diversos destinos del crédito hipotecario, como el crédito de liquidez, el crédito para la construcción, para remodelación y la sustitución de hipoteca, también conocido como portabilidad.

Con el paso de los años se fueron desarrollando nuevos productos, mejorando los esquemas e incluso complementando, además de que se generó una gran competencia entre los bancos. A la par, los organismos públicos, como el Infonavit y el Fovissste, hicieron trabajos conjuntos y también han ido ofreciendo diferentes destinos para el crédito hipotecario.

Un hecho relevante fue la Reforma Financiera del sexenio pasado, donde se generó la portabilidad hipotecaria, con lo que se permitía o se facilitaba que las personas pudieran cambiarse de un banco a otro con el objetivo de tener una portabilidad universal, es decir, que no importara dónde tuvieras tu hipoteca la pudieras mover, buscando siempre mejorar las condiciones de pago mensual (tasa de interés menor a la contratada originalmente) o bien lograr pagar el crédito en menor tiempo.

Ajustes en la demanda

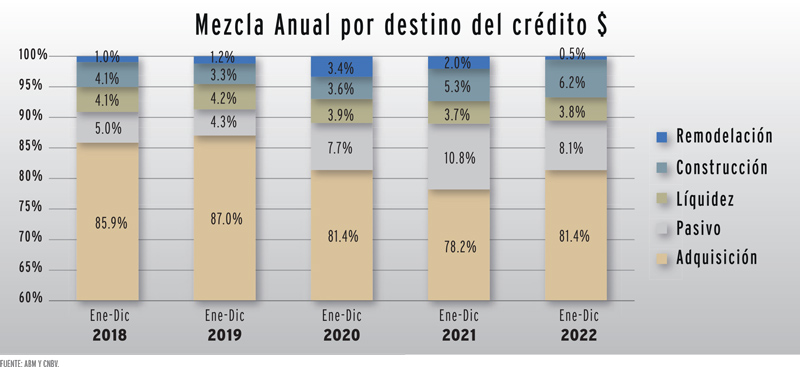

En particular, entre 2021 y 2022 se han presentado cambios en el destino de la demanda de créditos hipotecarios que se le han solicitado a la banca, pero siempre destacando como principal destino la adquisición de vivienda nueva o usada.

Debido a que entre 2020 y 2021 las tasas de interés del crédito hipotecario mantuvieron una tendencia de baja y se establecieron mínimos históricos, el crédito conocido como mejora de hipoteca, sustitución de hipoteca o portabilidad, cobró mucha relevancia. No era lo mismo estar pagando tasas de interés en un crédito de 10, 11% o más, a tasas cercanas al 8% e incluso niveles inferiores que se establecieron el año pasado.

Por lo tanto, este tipo de financiamiento creció mucho como porcentaje de la colocación total, pero debido al repunte en el costo del producto hipotecario, ha venido dándose una menor portabilidad hipotecaria. Es decir, el mejoramiento de la tasa contratada, al moverse de un banco a otro y reducir la mensualidad del crédito, ha tenido una ligera reducción.

En opinión de Gonzalo Palafox, director ejecutivo de crédito Hipotecario de Citibanamex, el producto eje de la demanda hipotecaria sigue siendo la adquisición de una propiedad, explicado por el bono demográfico, pero el traslado de hipoteca sí ha disminuido, se ha ralentizando, pero no se ha frenado. Afirmó que por el repunte de tasas, el diferencial que tenían los clientes en relación a lo que podría mejorar ya no es el mismo y por lo tanto la decisión de cambio ya no es tan relevante.

Indicó que durante el año 2021 el crédito para mejorar las tasas de interés llegó a representar el 30 al 35% de la colocación total de la banca, pero ahora no llega ni al 20%. Agregó que, en la medida que el costo del crédito hipotecario se estabilice, poco a poco será menor requerido este producto.

Sin embargo, aclaró que la disminución en la colocación de crédito de mejora de hipoteca no afectará en general la colocación hipotecaria del mercado en 2022 por el potencial de demanda para adquisición que hay.

Mucho potencial del crédito de liquidez

Sobre el crédito de liquidez, Gonzalo Palafox explicó que empieza a ser más interesante para las personas, porque se ha eliminado esa connotación negativa donde parecía que era una opción de última instancia para una persona que estaba ahorcada, y no le quedaba más que hipotecar su casa.

En cambio, agregó que hoy se considera como una muy buena opción, una ventaja de tener un patrimonio que te permite apalancarte y obtener recursos a muy buen precio y a largo plazo para solventar diferentes necesidades.

“Ha crecido la demanda y colocación del crédito de liquidez, pero está lejos de su potencial, porque el parque habitacional no tiene hipoteca, solo el 11% está respaldado por un crédito de adquisición y el resto no se está aprovechando, por lo que hay un mercado potencial muy amplio y una oportunidad de crecimiento muy buena”.

Este tipo de crédito no solo se usa para consolidar deudas de corto plazo y más caras, como las de tarjetas de crédito o personales, porque no se trata solo de cambiar saldos de créditos más caros y de corto plazo, “estamos viendo personas que están usando ese tipo de financiamiento para inyectarle recursos a su negocio u tomar otras oportunidades comerciales”.

Afirmó que ha sido evidente el crecimiento de la colocación del crédito de liquidez y también ha identificado un cambio generacional que ve el crédito como una herramienta de crecimiento importante.

Sobre el crédito de liquidez, Enrique Margain, director ejecutivo de Crédito Hipotecario y Automotriz de HSBC, señaló que “solo el 3.5% de los créditos hipotecarios tiene como destino el crédito de liquidez, y donde el propósito o fin es consolidar pasivos, es decir, pagar deudas de corto plazo a largo plazo y con una menor tasa de interés, lo que perite tener un mucho menor pago mensual de tus deudas”.

Concluyó que, hoy en día, por el efecto de la inflación, el ingreso disponible baja, las personas tienen menor espacio para el pago de tus deudas, por ello crece la importancia de este tipo de crédito.

Texto:Jesús Arias

Foto: GAVA CAPITAL