Moderado impacto en tasas de interés

El mercado hipotecario bancario se resiste a ajustar sus tasas de interés, las cuales aún con los moderados movimientos que se prevén se mantendrán muy cerca de sus mínimos históricos.

Por cerca de dos años se ha vivido un escenario financiero mundial caracterizado por el temor de un repunte en las tasas de interés. Durante este periodo siempre se dijo que la época de tasas de interés bajas había terminado. A pesar de ello, el costo del crédito hipotecario en México, principalmente de la oferta bancaria, mantuvo su tendencia de baja y fue en 2015 cuando se confirmó que éstas habían tocado piso.

A la fecha, el mercado hipotecario mexicano no ha incrementado sus tasas de interés, a pesar de que el Banco de México (Banxico) subió en 125 puntos base (1.25 puntos porcentuales) sus tasas de referencia entre diciembre de 2015 y julio de 2016.

Hoy en día, de los escenarios que ven los participantes del mercado hipotecario bancario, el peor de ellos es que se corrija en 50 puntos base (medio punto porcentual). Sin embargo, se está resistiendo a ello.

Al cierre de la presente edición de Real Estate Market & Lifestyle, son mínimos los ajustes observados en las tasas de interés de alguno de los bancos que concentran la oferta hipotecaria.

Eficiencia y competitividad en la tasa

Al respecto, Enrique Margain, director ejecutivo de Crédito Hipotecario de Scotiabank y también coordinador del comité de crédito hipotecario de la Asociación de Bancos de México (ABM), señaló que las tasas de interés en los créditos fluctúan entre 8.5 y el 11.5%. Indicó que hasta el momento se han dado pequeños ajustes en las tasas de interés que no corresponden a los aumentos observados en las tasas de referencia, de acuerdo a los anuncios dados por Banxico.

Nos preguntamos por qué no se incrementó a la par. “Bueno, uno de los principales costos o insumos que tiene un crédito hipotecario es el costo del dinero. El costo del dinero de largo plazo ha venido creciendo, pero no en la misma proporción que las tasas de referencias de corto plazo.

“Otro elemento es el costo por riesgo, pero la buena originación que se ha dado en los créditos hipotecarios, aunado a la eficiencia que se busca tener en el otorgamiento de los créditos en la administración, en tratar de controlar tus costos, permite amortiguar y mantener buenas condiciones en los créditos hipotecarios”, afirmó Margain.

Explicó que en un portafolio se tiene costo de fondeo, un margen financiero y después un costo por riesgo; todo lo que tiene que ver con los créditos, por ejemplo: aquellos créditos que no te pagan o que tienen cierta morosidad y por lo que la institución tiene que crear ciertas reservas o castigarlos.

Hay que realizar ciertos ajustes por riesgo y luego tienes todo el tema de las comisiones que cobras y lo enfrentas con los costos operativos. En este último caso la banca “tiene una buena eficiencia, un buen control de gastos, que ha permitido mantener los precios en las hipotecas”.

La posible presión que tengan las instituciones por el lado del costo financiero vía tasas, se ha compensado un poco por la eficiencia operativa de las mismas.

Por lo tanto, eficiencia, buena originación y también la fuerte rivalidad competitiva siempre frena la posibilidad de salir del mercado y perder la presencia con los desarrolladores, con los promotores, incluso con tus propios clientes, concluyó el directivo de Scotiabank.

Incremento marginal

Ricardo García Conde, director general de Banca Hipotecaria y Automotriz de Banamex recordó los años 2008 y 2010 como secuelas de la crisis financiera internacional, en los que hubo un ajuste a la alza de unos 50 puntos base, pero luego volvieron a ajustarse y bajaron mucho más. “Creo que en todos los mercados del mundo las tasas suben y bajan, y pensar que las que tenemos hoy llegaron para quedarse es poco realista. Sí veo presión para subirlas, pero también no ha llegado el punto tal en que la subamos.

Bajo las condiciones actuales de mercado descartamos que puedan seguir bajando, incluso más bien pudiera haber un incremento marginal, moderado, que no tendrá ningún efecto en la dinámica de la vivienda en el país”.

Estimó que 50 puntos base serían la expectativa de alza, luego de un par de años diciendo: “ahí viene el lobo” y no ha llegado el repunte de tasas, pero finalmente así son los mercados.

“Sí subiera 50 puntos base la tasa, la mensualidad de un crédito se incrementaría algo así como 500 pesos; entonces, pagar de 10,000 a 10,500 por ejemplo, no es algo que vaya a descarrilar el tren de la vivienda. El impacto no sería tan grande, lo que si garantizo es que ya no van a bajar más”.

En opinión de García Conde, no sería válido quedarte sin comprar una casa pensando que van a bajar más las tasas, como tampoco sería válido comprarla ahora porque piensas que van a subir; o sea “cómprala cuando la necesitas, cuando vayas a vivirla, es decir, cómprala en el momento de tu vida en que la necesitas”.

Otra cosa que percibe el especialista de Banamex es que la vivienda no va a bajar de precio. “Entonces, también pareciera que va a haber otra razón económica para no postergar la toma de decisión”, señaló.

El mercado marcará el ritmo

Eduardo Reyes MacDonald, director general adjunto Hipotecario y Automotriz de Banorte, expresó que “nosotros no vemos repercusiones en el costo de fondeo que nos implique el tener que mover rápidamente a la alza las tasas de interés del producto”.

Puntualizó que se trata de un tema que está abierto y que se puede revisar en cualquier momento, “pero de momento, nosotros con el portafolio que tenemos de más de 100,000 millones de pesos (mdp), nos permite continuar ofreciendo buenas condiciones al mercado. Si nuestro portafolio fuera más pequeño o de los más pequeños de la industria, quizá sí nos exigiría hacer revisiones inmediatas”.

El portafolio robusto con el que cuenta la institución les permite mitigar algunos de esos posibles impactos. Sin embargo, también hay que esperar para ver cómo siguen evolucionando las condiciones de mercado.

“De momento, espero que en agosto aun siguiéramos gozando de este nivel de tasas”, pero debemos evaluar la tendencia que toma el mercado, sus condiciones y movernos de acuerdo el ritmo que marque.

Tasas bajas para rato

Marco Antonio Zamudio, director de Negocio Hipotecario, Banca Hipotecaria de BBVA Bancomer, consideró que hacia el futuro “tenemos tasas bajas en crédito hipotecario por un buen rato”.

Cuando tenemos tasas de interés por debajo del 9%, hablar de un ajuste de medio punto porcentual (50 puntos base) pueden llegar a impactar, pero nunca al grado de desestabilizar el crecimiento que tiene el mercado.

“Los incrementos de las tasas del Banxico son de corto plazo y cuando hablamos de la curva de tasas en el tiempo, a largo plazo, no hay un impacto de forma directa; (hacia el futuro) todo depende del comportamiento de los mercados, de las variables macroeconómicas y como lo hemos visto con los fundamentales de la economía mexicana, creemos que el impacto va a ser marginal.

“No debemos de preocuparnos por un incremento importante en las tasas de interés”, puntualizó Zamudio.

Balance anual

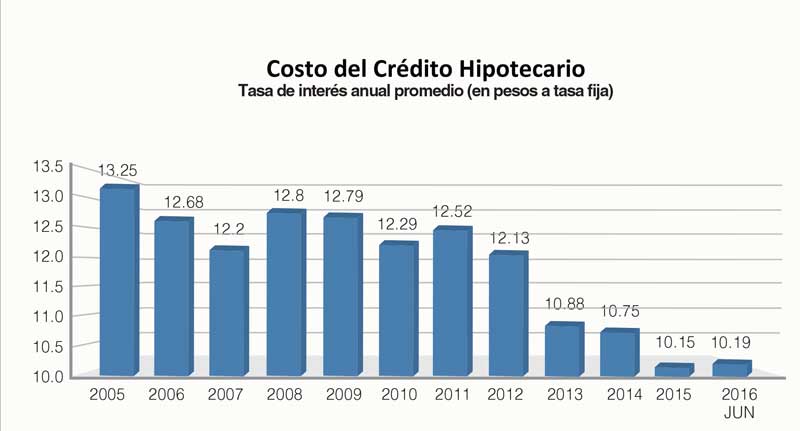

De acuerdo con indicadores de Banxico, en diciembre de 2015 el costo promedio del crédito hipotecario (opciones en pesos a tasa fija) se ubicó en 10.15%, a diferencia del 10.75% del cierre de 2014.

Por su parte, al cierre del primer semestre de 2016, este mismo indicador se ubicó en 10.19%, es decir, en los primeros seis meses del año se ajustó a la alza en apenas 4 puntos base.

Las cifras son muy claras, en el primer semestre de 2016 realmente el ajuste fue mínimo, más bien se confirmó que las tasas hipotecarias tocaron su piso pero se prevé que en agosto quizá se vea una corrección ligeramente mayor en el costo del crédito hipotecario.

Los especialistas descarta un rebote de tasas, un cambio de tendencia, solo esperan una corrección; asimismo que descartan la posibilidad de una afectación en la tendencia del mercado.

Texto:Ricardo Vázquez

Foto: CONSTRUYE HOGAR / sefi / ACCESO HIPOTECARIO / LEVANTINA