Desde 2015 la industria de los parques industriales mostró señales de expansión en nuevos corredores como el Bajío, que empezaba a despuntar de la actividad de mercados en el norte como Tijuana, Juárez, Reynosa y Monterrey.

La lógica de esa tendencia para las ciudades que colindan con Estados Unidos, se basa en los niveles de ventas y los flujos de Inversión Extranjera Directa (IED) que entraban al país frente al discreto crecimiento económico y el consumo del mercado doméstico.

Sin embargo, Claudia Ávila, directora general de la Asociación Mexicana de Parques Industriales (AMPIP) reconoció : “La llegada de plantas armadoras del sector automotriz trajo una demanda inherente de proveedores que demandaron infraestructura para alinearse con procesos de entrega justo a tiempo y justo en secuencia. Vemos casos como Nissan en Aguascalientes que motivó a desarrolladores como Vesta y Finsa; o bien Audi en San José Chiapa, Puebla que motivó otras incursiones de Grupo O´Donnell y desarrolladores en la zona”.

Desde entonces, dijo Ávila, la demanda de espacios listos ha crecido al grado que ese nuevo mercado en un 80% solicita espacios listos para ocuparlos, por ende existe un porcentaje sano de disponibilidad de 5% en promedio.

Y puntualizó, “Creemos que la expansión pudiera continuar y que la recuperación que se dio en 2015 se mantenga este año (2016), eso crearía una demanda cíclica”.

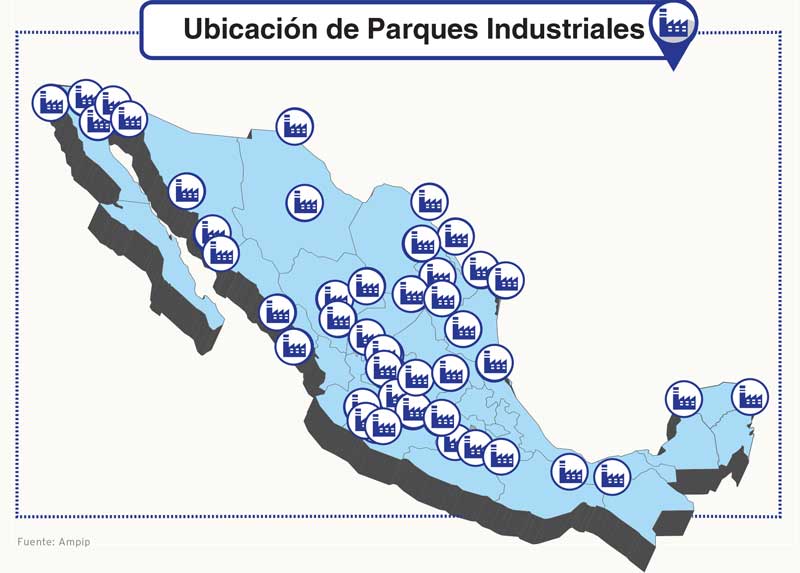

Actualmente existen 2,500 empresas vinculadas al negocio de los parques industriales, de los cuales 250 desarrollos son de 55 socios de AMPIP y en ellos más del 70% están ocupados por inquilinos extranjeros.

Un ejemplo es Vesta, quien cuenta con 119 propiedades industriales y anunció recientemente la inversión de 50 millones de dólares (mdd) para su nuevo parque industrial Vesta Park Puebla I ubicado en Huejotzingo, Puebla.

El parque de Puebla es un proyecto pensado en atender la demanda de proveedores del sector automotriz en una reserva territorial de 23 hectáreas, donde se levantarán seis edificios con una superficie rentable de 102,193 m2.

Para otras compañías en crecimiento como el fondo Artha Capital, con inversiones en bienes raíces industriales -oficinas, turismo y usos mixtos- existen oportunidades para empresas extranjeras que buscan infraestructura para instalarse en territorio nacional.

Particularmente, su apuesta está orientada a la necesidad de un jugador institucional que ofrezca proyectos llave en mano, para adquirentes de terrenos en proyectos industriales de calidad mundial.

Esa visión, le permitió gestar los proyectos Centro Logístico Jalisco, Platah, Parque Industrial León-Bajío, Logistik y Arco 57. Entre ellos, destaca el Parque Industrial Logistik ubicado en San Luis Potosí, justo donde la firma alemana BMW establecerá una planta armadora.

En Logistik se han establecido 46 firmas internacionales, entre las que se ubica una planta de ensamble de General Motors. La incursión de la empresa automotriz generó la expectativa de expansión en las 2,000 hectáreas donde se establece, para dar cabida a proveedores.

Importancia económica de las manufacturas

Durante 2015 México exportó mercancías por 380,772 millones de dólares (mdd), de las cuales 339,976.7 mdd fueron de manufacturas. Esto significa que el 89.3% de las exportaciones totales del país son productos manufacturados, de acuerdo con información del Instituto Nacional de Estadística y Geografía (INEGI).

Del total de las exportaciones manufactureras, el 33.7% corresponden a exportaciones automotrices y el restante 66.3% a productos no automotrices.

Además de automóviles, refacciones automotrices y motores; México también destaca como exportador de pantallas, computadoras, teléfonos móviles, aparatos de radiofrecuencia; además de instrumentos de medicina, cirugía y odontología, entre otros.

Como el 82.6% de las exportaciones no petroleras del país tuvieron como destino los Estados Unidos en 2015, ello explica el porqué de la ubicación geográfica de las zonas industriales del país en el centro, Bajío y norte del país.

También de acuerdo con cifras del INEGI, el sector secundario de la economía, es decir, la industria manufacturera del país (incluye construcción) representó el 33.2% del Producto Interno Bruto (PIB) del año 2015.

Capital markets

Si bien el mercado industrial sigue gozando de la estabilidad y consolidación que otorga la inversión privada, en los últimos cinco años surgió la participación de diferentes vehículos financieros que en una etapa inicial promovieron la adquisición de portafolios y ahora han ingresado al desarrollo: los Fideicomisos de Infraestructura y Bienes Raíces (Fibras).

Las Fibras que en un inicio adquirieron portafolios activos, no encontraron tanta oferta puesto que el mercado no era conocido en el país, así que empezaron a desarrollar. En un inicio participaron empresas como: Prudential Real Estate, JLL, American Industries, Hines Interests, Vesta y en tiempos más recientes lo han venido haciendo Fibra Uno, Fibra Macquarie, Prologis y Fibra HD.

| AÑO | INVENTARIO/m2 | CRECIMIENTO % |

|---|---|---|

| 2006 | 24,401,199 | |

| 2007 | 38,131,653 | 37.9 |

| 2008 | 44,130,293 | 21.3 |

| 2009 | 45,063,803 | 4.0 |

| 2010 | 47,018,069 | 5.8 |

| 2011 | 48,697,121 | 3.1 |

| 2012 | 50,239,214 | 5.5 |

| 2013 | 50,545,153 | 3.2 |

| 2014 | 52,567,111 | 3.8 |

| 2015 | 62,659,542 | 16.1 |

| MERCADO | INVENTARIO/m2 | ABSORCIÓN BRUTA 2014/m2 | ABSORCIÓN BRUTA 2015/m2 | TASA DE DESOCUPACIÓN % |

|---|---|---|---|---|

| Tijuana | 5,620,634 | 207,290 | 165,367 | 4.70 |

| Juárez | 5,927,092 | 184,466 | 351,071 | 7.10 |

| Saltillo | 2,330,277 | 308,019 | 234,497 | 4.15 |

| Monterrey | 7,713,516 | 567,000 | 723,562 | 6.76 |

| Reynosa | 2,828,671 | 86,950 | 100,454 | 8.48 |

| Aguascalientes | 772,190 | 129,962 | 61,871 | 2.25 |

| Guadalajara | 2,037,594 | 48,907 | 113,079 | 2.54 |

| Guanajuato | 2,558,157 | 364,027 | 529,126 | 5.23 |

| San Luis Potosí | 1,424,583 | 317,765 | 237,141 | 3.13 |

| Querétaro | 2,803,900 | 142,908 | 323,592 | 9.76 |

| Ciudad de México | 6,137,489 | 640,502 | 558,771 | 8.94 |

En opinión de JLL, los mercados de capitales (capital markets) continuaron ajustándose en los últimos años, pese a la falta de cifras específicas, en relación con 1994 cuando GE era la única fuente de deuda y el otorgamiento de préstamos se restringía a inversionistas privados. Ahora las fuentes de capital se han incrementado de manera constante como es el caso mencionado de las Fibras.

Además, localmente en deuda privada se han introducido al mercado 50 Certificados de Capital de Desarrollo (CKD), de los cuales 20% corresponden al sector industria.

Este segmento de inversión desde luego está atento a factores como el lento impacto de reformas estructurales como la energética y en telecomunicaciones. Asimismo, en el entorno macroeconómico, factores como la caída de los precios del petróleo y la volatilidad cambiaria; ésta última con incidencia en el corto plazo en los precios de los insumos de importación, son vistos como elementos de riesgo.

| Año | Bajío | Centro | Norte | Nacional |

|---|---|---|---|---|

| 2006 | 4.12 | 4.26 | 4.34 | 4.24 |

| 2007 | 4.11 | 4.64 | 4.27 | 4.34 |

| 2008 | 4.18 | 4.62 | 4.24 | 4.35 |

| 2009 | 4.11 | 4.11 | 3.85 | 4.02 |

| 2010 | 4.00 | 4.23 | 3.71 | 3.98 |

| 2011 | 3.99 | 4.52 | 4.01 | 4.18 |

| 2012 | 4.20 | 4.52 | 3.70 | 4.14 |

| 2013 | 4.07 | 4.77 | 3.86 | 4.23 |

| 2014 | 4.39 | 4.35 | 3.88 | 4.21 |

| 2015 | 3.86 | 4.20 | 4.00 | 4.02 |

JLL considera que la volatilidad financiera es un riesgo importante para la valuación de los bienes raíces industriales. Hecho que podría generar una mayor sensibilidad al acceso a financiamiento, reduciendo la liquidez y afectando a desarrolladores que cuentan con fondeo en dólares.

Con todo, según su análisis, el inventario de espacio industrial creció sustancialmente en 2015. Entre los 18 mercados que evaluó en su más reciente informe, existen más de 62.5 millones de m2, equivalentes a un crecimiento de 19 por ciento.

No obstante, señaló que esa dinámica se generó, considerando la creación de nuevos submercados y algunos parques industriales que se desarrollaron en zonas suburbanas. Con esa observación, el inventario del último trimestre de 2015, experimentó una tasa de crecimiento compuesta de 10% en ese periodo y 5.8% promedio de desocupación.

| AÑO | Bajío | Centro | Norte | Nacional |

|---|---|---|---|---|

| 2007 | 748,304 | 698,022 | 1,593,815 | 3,040,141 |

| 2008 | 955,043 | 688,412 | 2,113,614 | 3,757,069 |

| 2009 | 332,221 | 225,011 | 1,231,785 | 1,789,017 |

| 2010 | 555,980 | 642,522 | 1,636,621 | 2,835,122 |

| 2011 | 638,515 | 654,788 | 1,619,618 | 2,624,921 |

| 2012 | 1,237,441 | 496,413 | 1,078,307 | 2,812,161 |

| 2013 | 553,819 | 242,544 | 1,346,424 | 2,142,787 |

| 2014 | 540,844 | 596,425 | 1,293,424 | 2,430,031 |

| 2015 | 6,441,427 | 1,009,121 | 969,032 | 8,419,667 |

En el mismo camino de la precaución, Newmark Grubb Mexico City ve una repercusión posible del factor cambiario en los contratos de arrendamiento, situación que podría generar renegociación en moneda nacional.

Otro aspecto que podría detonar el crecimiento industrial son los cuatro proyectos del gobierno federal de las Zonas Económicas Especiales (ZEE): Puerto Chiapas (Chiapas), Lázaro Cárdenas (Michoacán), Coatzacoalcos (Veracruz) y Salina Cruz (Oaxaca), todas con falta de infraestructura y rodeadas de regiones caracterizadas por el rezago social y niveles de pobreza extrema.

Sin embargo, ese es un proyecto de largo plazo en el que incluso se requiere justificar la existencia de una demanda potencial.

Así, los corredores líderes industriales nuevos y tradicionales se ubican en dos escenarios, muy cercanos de la estabilidad y recuperación.

Bajío

Sin duda, el Bajío con sus 7.6 millones de m2 y un crecimiento de 21% de espacios disponibles, continuó su consolidación por la inercia del sector automotriz; a partir de la llegada a la región de las firmas BMW, Toyota y Ford. Si bien la demanda, hasta finales del año pasado fue similar a la de 2014, la empresa de servicios inmobiliarios CBRE consideró que sigue siendo récord debido a la demanda de proveedores de la industria automotriz, el sector logístico, de alimentos y el aeroespacial.

Así, mientras Querétaro cuenta con un número mayor de desarrollos industriales en construcción, Guanajuato continuó su crecimiento, al tiempo que San Luis Potosí y Aguascalientes recibieron proyectos con espacios hechos a la medida (build to suit).

El Norte

Por tradición y capacidad instalada, la actividad industrial en la región norte fue apuntada hasta finales de 2015. La apertura de plantas industriales como KIA, Navistar, Packaging y Schneider Electrics fueron clave en Monterrey; mientras que en Ramos Arizpe, Saltillo, fueron fundamentales operaciones como las de Mando Corporación, Rochester Desarrollos y Dong Kwang.

En el caso de Ciudad Juárez, el mercado de proveedores de autopartes es fundamental, ya que representa una tercera parte de los usuarios industriales. Conformado por 10 corredores industriales y con un inventario de 6.3 millones de m2 recibió la incorporación de los parques industriales Thomas Alba Edison y Vesta El Florido; además de registrar una absorción neta de 9,520 m2 a través de operaciones de arrendamiento de firmas como Greatbatch, Bekeart Textiles, OPA Mexicana y Celulosa Corrugados, entre otros, según la empresa Colliers International.

Centro

Información de la firma Newmark Grubb Mexico City con respecto al sector industrial, señaló que el mercado de clase A en la ciudad de México y área metropolitana, donde se incluyen corredores del Estado de México como Cuautitlán Izcalli, Tepotzotlán, para un total de nueve, creció en 278,544 m2, con lo cual este sector superó los 7.8 millones de m2 de inventario.

En cuanto a los fideicomisos de infraestructura y bienes raíces, siguen registrando un crecimiento acelerado. Se prevé que los títulos de las Fibras que actualmente operan podrían llegar a apreciarse hasta un 12% en promedio, debido a la mejora en la actividad manufacturera nacional, ya que esto podría gradualmente conllevar a un incremento en los precios de salida del mercado principalmente en los corredores más al norte de la Ciudad de México, los cuales en este momento oscilan alrededor de los cinco dólares por metro cuadrado al mes.

Otra previsión del área de research de CBRE para la Ciudad de México, Toluca y Puebla, es que durante este año el inventario podría crecer 11%, a partir de los nuevos proyectos en fase de construcción y otros que empezarán hacia lo próximos meses, producto de la absorción ya señalada, hecho que movió decisiones de firmas como Prologis, E-Group, Sibra Capital, Frisa y O´Donnell.

Texto:Claudia Olguín

Foto: VESTA, ARTHA CAPITAL, BOMBARDIER, EL UNIVERSAL, SIBRA CAPITAL, PROLOGISAS