Durante la última década, al menos, el crédito hipotecario ha sido el producto bancario más competido, donde buena parte de la búsqueda por lograr mayor participación de mercado se ha centrado en las tasas de interés que las instituciones ofrecen en la oferta de productos.

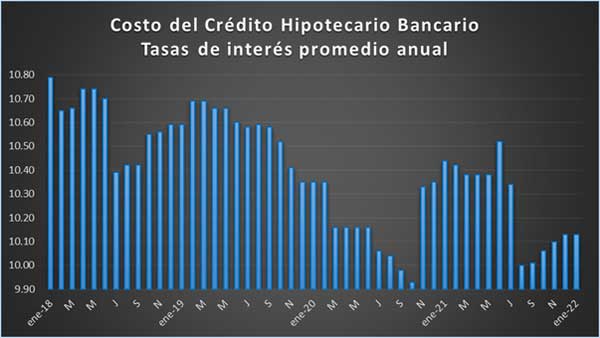

La cifra más reciente reportada señala que al cierre de enero del año en curso el costo promedio del crédito se ubicó en 10.13%, nivel similar al de diciembre de 2021.

Fuente: Banco de México.

No debemos perder de vista que cada institución tiene una oferta diversificada de productos, por lo que se encontrarán opciones con niveles inferiores de tasas, respecto al promedio, si se cumplen con determinadas condiciones en cada uno.

Por ejemplo, el 15 de marzo el bono M a 10 años se ubicó en 8.25%, pero tan solo en diciembre del 2021 cerró en 7.59%, lo que implica que no ha dejado de tener correcciones a la alza.

Asimismo, a finales de 2020, el Bono M10 se ubicaba en niveles de 5.2%, lo que muestra que en los últimos 27 meses el costo del fondeo para los bancos se ha incrementado en alrededor de 300 puntos base y realmente no se ha reflejado (hasta el cierre de enero de 2022) en correcciones a la alza en el costo del crédito hipotecario.

Algo que nos parece muy importante, es insistir en que para todas las personas o familias que cuentan ya con un crédito vigente, deben tener la certeza que no se incrementará su mensualidad si su contrato fue a tasa fija y pagos fijos, que es lo que predomina en el mercado.

Para las personas que demandaron un crédito y fueron aprobados, al momento de ser aceptado su crédito se les entrega una carta que, dependiendo del banco, les permitirá ejercer su crédito en un lapso de 60 a 90 días (buscar el inmueble), sin que vean afectadas las condiciones del crédito si es que en ese periodo llegarán a repuntar los costos del mismo.

Dependiendo de lo que acontezca en adelante con las tasas de interés de largo plazo en los mercado globales y se refleje en el Bonos M10 mexicano, se podrá ir definiendo la magnitud del ajuste en el costo del crédito hipotecario en los meses siguientes de 2022.

Las decisiones de ajustar las tasas de interés en este producto, en gran medida, no se deben a condiciones internas, sino más bien al contexto financiero global que de alguna manera determinó la crisis sanitaria.