Empatar la demanda natural de vivienda, el crecimiento de la estructura de la población, el regreso del financiamiento hipotecario y la evolución de las empresas desarrolladoras que fueron cubriendo esta demanda, fue la fórmula perfecta para generar el auge en el mercado residencial de México en los últimos 25 años.

Para entender esta evolución y el panorama del mercado inmobiliario residencial en los últimos cinco lustros a través de todos sus segmentos, se tiene que analizar la conjugación de tres elementos iniciales y fundamentales:

- Había una estructura poblacional que garantizó la demanda.

- Una economía estable que permitió condiciones financieras que facilitaron el acceso al crédito individual y el crédito para los desarrolladores, junto con la reestructura y reorganización del sector bancario e hipotecario en México.

- Se presentó una creciente evolución y consolidación de las compañías desarrolladoras de vivienda en todos los segmentos.

Demanda sólida y creciente

Al arranque de la década de los años 90, la demanda de vivienda en el país estaba más que garantizada debido a la estructura poblacional. Cifras del Instituto Nacional de Estadística y Geografía (INEGI) indican que hacia el año 1950 el país tenía 25.7 millones de habitantes y los siguientes 20 años casi se duplicó la población, hasta llegar a casi 48.2 millones en 1970; para 1990 los demográficos indicaron una población de 81.2 millones, que repuntó hasta 97.5 millones en el año 2000, a 112.3 millones en 2010, y finalmente, a 119.5 millones de personas en 2015.

Independientemente del ritmo de crecimiento de la población, la distribución entre la estructura de la población urbana y rural cambió drásticamente generando un acelerado proceso de demanda de vivienda en las urbes.

De los 25 millones de habitantes que había en 1950, alrededor de 70% vivía en el medio rural y el 30% en el urbano. Sin embargo, se fue transformando dicha estructura hasta que en el año 2000 el fenómeno se invirtió: más de 70% de la población fue urbana y menos de 30% vivía de forma rural.

Estas circunstancias propiciaron que al inicio de los años 90 hubiera un elevado déficit de vivienda a lo largo del país. De hecho, al día de hoy el gobierno maneja una cifra superior a los 7 millones de viviendas, en tanto hay 9 millones de viviendas de rezago, según datos del Sistema Nacional de Información e Indicadores de Vivienda (SNIIV) a mayo de 2017.

Adicionalmente, la estructura de la población concentraba un porcentaje muy elevado de población en edades pequeñas. Por ejemplo, en 1990 cerca del 30% de la población total tenía edades de entre 0 y 24 años, algo así como 24.4 millones de personas que demandarían una vivienda en las siguientes dos décadas, es decir: la demanda ya había nacido y era muy elevada.

No debe de sorprender que, como resultado de ello, la edificación de vivienda observó un rápido repunte, ya que de acuerdo con INEGI, entre 1990 y 2010 el monto total de viviendas registró un crecimiento de 76.7%, al pasar de 16 millones 200,000 casas, a más de 28 millones 607 mil.

Es decir, en primera instancia, a partir de los años 90, tenemos una demanda garantizada de vivienda por la composición demografía de nuestro país.

Actualmente la pirámide de la población no es tan amplia en el rango de edades jóvenes como lo fue en 1990, pero se ha ensanchado mucho en la población que va de los 25 a los 50 años; de cualquier manera, seguirá existiendo una gran demanda para los siguientes veinte años.

Con sustento en el INEGI, la Sociedad Hipotecaria Federal (SHF) estima que la población pasará de 112.3 millones en 2010 a 128.4 millones en 2040, con lo que el aumento poblacional en las próximas cuatro décadas será de 16.1 millones. La demografía del mercado de vivienda experimentará entonces grandes modificaciones en sus diversos segmentos.

La población menor a 14 años se reducirá 26% entre 1970 y 2040, mientras que la población entre 15 y 64 años aumentará 16.7% (que será la población que requiera vivienda) en tanto que las personas con más de 65 años crecerán 9.3% en ese mismo periodo.

Gestación del crédito hipotecario

Antes de los años 90, México venía de un periodo de crisis recurrentes, donde la inflación y las tasas de interés fueron sumamente elevadas e impedían el acceso al crédito.

Esas crisis recurrentes propiciaron que se nacionalizara la banca en 1982, a partir de entonces prácticamente no hubo crédito al sector privado en el país. Hacia 1990, el presidente Carlos Salinas decretó la venta de los bancos al capital privado y en 1991 se inicia el proceso de subasta para venderlos con el objetivo de reducir la administración pública e involucrar a la iniciativa privada en el proceso productivo, por lo que se desincorporaron 18 bancos.

A la par de ello, la inflación continuó a la baja y con ello las tasas de interés, por lo que en los años 1992 a 1994 se inició un proceso de otorgamiento de crédito al sector privado, a las empresas, al consumo y al crédito hipotecario que no se había visto en varias décadas, al grado de que se habló en esa época se presentó una borrachera del crédito en México. Esto fue un primer impulso al mercado inmobiliario residencial, sobre todo en el segmento medio y alto, que es el que atiende primordialmente la banca.

Pero en diciembre 1994 estalló la crisis económica por la devaluación de la moneda ante el deterioro de las cuentas externas, lo que impulsó las tasas de interés e inflación a la alza y provocó una severa recesión en 1995.

En esa coyuntura, los grandes bancos sobrepasaron los límites aconsejables de su cartera hipotecaria, que llegó a representar el 25% de su cartera global en 1993.

Pero también, por primera vez en México, existía una oferta hipotecaria sustancial para vivienda media y residencial. Ello facilitó la consolidación de las empresas promotoras habitacionales, chicas, medianas y grandes que florecieron durante este periodo, sobre todo en las principales ciudades. Lógicamente esto resultó en alzas extraordinarias en los precios del suelo y de 1992 a 1993, esto provocó una cierta sobreoferta en el mercado (Patricia Connolly, Financiamiento de la Vivienda en México, UNAM, 1997).

Debido a que el financiamiento bancario hipotecario se otorgaba a tasas variables, los créditos se volvieron impagables para los acreditados (clientes de la banca), en tanto los bancos sufrieron fuertes quebrantos que derivaron en un colapso financiero. Entonces, por un lado, muchas personas perdieron sus casas al no poder pagar su respectivo crédito, en tanto la mayor parte de los grandes bancos tuvieron que cambiar de manos, que fue cuando llegó la banca extranjera al país.

Nuevamente esta crisis propició que la banca dejara de otorgar crédito individual para obtener casa, y se dedicó en cambio a recuperar su cartera. Al mismo tiempo, como parte de la entrada del Tratado de Libre Comercio con Estados Unidos y Canadá (TLCAN), se impulsó en México la entrada de los denominados non bank banks que en el país conocieron como Sociedades Financieras de Objeto Limitado (Sofoles).

Durante casi toda la segunda mitad de los años 90, estas instituciones ofrecieron crédito hipotecario aunque en segmentos bajos y no necesariamente en el que la banca dejó de ofrecer durante ese tiempo.

El TLCAN y el impulso inmobiliario

“Un banco tiene dos funciones: tomar dinero a quien le sobra y prestárselo al que le falta. Y las sofoles solo realizaban una de las dos, o tomaban dinero o prestaban, entonces éstas prestaban no tomando el dinero del público sino del gobierno y con Estados Unidos, cuando se firmó el Tratado de Libre Comercio en 1992, se acordó que esas empresas no serían reguladas”, dijo a Real Estate Market & Lifestyle, Víctor Manuel Requejo, Presidente del Consejo de Administración del Banco Inmobiliario Mexicano (BIM).

En 1994, cuando entró el gobierno de Ernesto Zedillo, la banca se salió del mercado por los problemas financieros. Fue cuando entró un grupo de empresarios y financieros que instrumentaron las sofoles, que son las sociedades Financieras de Objeto Limitado con ganas de prestar, pero no lo hacían porque contaban únicamente con 9 o 10 millones de pesos y eso no servía para nada. Se prestaba el dinero del FOVI, es decir, dinero que les daba el gobierno o que lo garantizaba. E hicieron un buen trabajo, ya que empezaron a desarrollar poco a poco.

“En ese inicio estuvieron Su Casita, Crédito y Casa, Hipotecaria Nacional, Hipotecaria Mexicana, entre otras, que tuvieron un gran desarrollo desde 1994 hasta el año 2000. La que más se desarrolló fue Hipotecaria Nacional que después se vendió a Bancomer y Su Casita, que le siguió como Sofol. Lo que hicieron fue dar el siguiente paso para constitución de crédito porque no querían estar muy reglamentados las sofoles y se concibieron a espejo de las instituciones financieras americanas y canadienses”, dice Requejo.

Periodo de reajuste

A raíz de la crisis más aguda entre 1994 y 1995, la banca comercial se retiró del financiamiento hipotecario y surgió un nuevo actor: las Sofoles, que son instituciones especializadas en crédito que se han dedicado no sólo a la vivienda, sino a diversos segmentos como el automotriz o la educación.

Como la banca quebró hubo que rehacer el sistema financiero. Fue cuando la banca grande en México pasó a manos de extranjeros; cinco de los principales bancos de este país se convirtieron en subsidiarias de bancos extranjeros, rigiéndose bajo las leyes mexicanas, pero manteniendo su centro de decisión en el extranjero.

“Afortunadamente dos de ellos, españoles, Bancomer y Santander, tuvieron una vocación inmobiliaria e hipotecaria; tan es así que Bancomer quiso desarrollarse y compró la Hipotecaria Nacional en 2005, que era la sofol hipotecaria más grande del país, con ello tuvo un despegue muy importante; financiaba fundamentalmente mercado de interés social y vivienda media, pero también le fue dando poco a poco un giro a la liquidez y empezó a financiar, finalmente, la vivienda media y residencial”, destaca.

Una vez que la banca extranjera tomó las riendas de los principales bancos —con excepción de Banorte— casi al mismo tiempo se recuperó, a partir de 1996, el crecimiento económico y la estabilidad financiera. A final de la década la banca regresa a otorgar crédito hipotecario en forma tímida, pero con una gran transformación en la estructura de los créditos: a tasa fija y pagos fijos.

Esto fue un cambio drástico en el otorgamiento de crédito de la banca, porque el riesgo del crédito ya no era para los clientes a quien se les ofrecía mucha certidumbre, el riesgo quedó en manos de los bancos.

Conforme inició el nuevo siglo, los seis grandes bancos iniciaron una fuerte competencia por el mercado, por lo que fue paulatina la baja en el costo del crédito y fue mejorando la accesibilidad. La oferta de estas instituciones fue principalmente para vivienda de nivel medio y residencial, incluso en un principio se concentraron en casa nuevas, pero en el tiempo se fue evolucionando y ahora participan en segmentos más bajos y con un elevado porcentaje de adquisición de vivienda usada.

Fue tal el éxito de esta nueva etapa, que incluso en la crisis inmobiliaria de 2007-2009 por el fenómeno subprime en los Estados Unidos, no hubo contagio en el mercado mexicano de hipotecas.

En la medida que la competencia entre los grandes bancos se volvió muy férrea, vivimos una guerra de tasas de interés que las llevó hasta niveles mínimos históricos en 2016.

Organismos de vivienda se recuperan

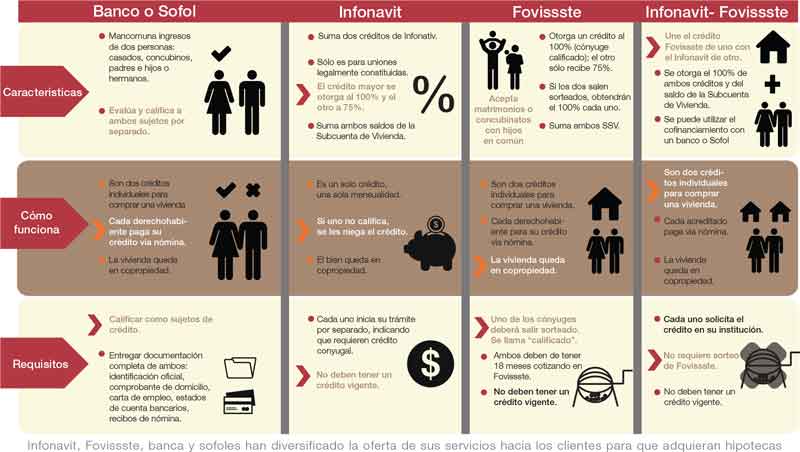

Por otro lado, en los últimos 20 años hubo un desarrollo fuerte de vivienda, impulsado desde organismos gubernamentales como el Infonavit y Fovissste, además de la banca comercial. Sin embargo, el gran volumen de vivienda viene de esos dos organismos, con 70% de los financiamientos para unidades nuevas y 30% para usadas. En años anteriores el porcentaje era 90% de vivienda nueva y 10% de usada, pero la gente va teniendo deseo de comprar una vivienda cada vez más grande y en mejores ubicaciones.

“De 2000 a 2004, siete de cada 10 créditos fueron originados por Infonavit y tres créditos por otras instituciones, léase Sofoles, banca, institutos de vivienda y fondos de pensiones en diversos estados que todavía siguen facilitando financiamiento para la adquisición de vivienda o construcción de la misma, a un nivel mucho más balanceado en números absolutos, que nos permite crecer para ir atendiendo la necesidad de adquisición de vivienda” citado por Víctor Pérez Orozco, en “La vivienda en México: construyendo análisis y propuestas”. (Centro de Estudios Sociales y de Opinión Pública (Cesop) de la Cámara de Diputados, 2007).

En la presidencia de Felipe Calderón, en junio de 2006, se promulgó la Ley de Vivienda con la que se pretendía impulsar más al sector con apoyo del sector público, privado y social. Se crea también la Comisión Nacional de Vivienda (Conavi) cuya función es ejecutar, evaluar, y dar seguimiento a la Política Nacional de Vivienda. “Antes de 2008, hubo un boom que encabezaron los organismos gubernamentales y se olvidaron un poco de la vivienda media y residencial que tuvo algunos años de subidas y bajadas, y que no estaba apoyada con subsidios, pero sí con tasas”, añade Requejo.

Transformación de Infonavit

Entre 1973 y 1982, Infonavit financió más de 429,000 viviendas, con un promedio de 43,000 por año. Entre 1973 y 1982, Fovissste por su parte financió 119,200 créditos con un promedio anual de 12,000 viviendas por año, pero a partir de 1992, ese organismo otorgó sus créditos a personas con mayores ingresos.

A partir del cambio de la Ley del Infonavit de 1992 se dieron algunas transformaciones en la manera de operar del Instituto, ya que empezaron a decaer los convenios sindicales para asignación de vivienda, que también era por un sorteo poco claro. Con los cambios, los desarrolladores tuvieron una relación más directa con los derechohabientes, con la intermediación de las empresas empleadoras, para integrar grupos de adquirientes de vivienda, dejando de lado a los sindicatos.

A partir de ese año, las acciones de vivienda pasaron a constituir prácticamente 90% de los créditos otorgados a comienzos de la década de 2000. Recientemente se ha dado un incremento del llamado “mercado abierto”, a través del cual los desarrolladores se relacionan directamente con los derechohabientes elegibles para la obtención de un crédito, lo que hizo más rápido el trámite, destacado el papel de los desarrolladores que fueron actuando con una autonomía cada vez mayor (Martha Schteingart y Beatriz García en “La Vivienda en México”).

Con el inicio del sexenio de Vicente Fox en el año 2000, el Infonavit experimentó otra gran transformación que permitió un flujo de operación no burocrático, donde se eliminaron muchos cuellos de botella del pasado.

Fue tal su éxito que la colocación de crédito creció como nunca, al grado de que a ese ciclo se le llamó el sexenio de la vivienda.

2008: La tormenta que impulsó la venta residencial

Durante la crisis subprime (permitir que personas con historial crediticio dudoso adquirieran vivienda) en los Estados Unidos, el mercado mexicano de la vivienda se cimbró —continúa Requejo — los años 2008 a 2009 fueron terribles para el mercado. Las vivienderas más grandes del país entraron en problemas y quebraron, como Casas GEO, Urbi y Homex. “Entre estas tres vivienderas se hacían entre 90,000 a 100,000 viviendas al año, lo que era casi 20% de toda la vivienda que se vendía en México”.

Fue en ese momento que Requejo transmitió su visión a los empresarios de la vivienda: “Creo que deben aprovechar la oportunidad que el mercado les ofrece para hacer crecer sus empresas y entrar a mercados diferentes; no se vayan únicamente al interés social. Abran el abanico; acudan a otros mercados porque la sociedad lo necesita. La clase media no tiene vivienda”.

El ex director del Banco Inmobiliario fue premonitorio: “Si trabajaban un turno ahora hay que trabajar dos; si trabajaban dos, ahora hay que trabajar tres, porque hay que aprovechar que el mercado se quedó solo para nosotros. Es lo mismo con ustedes. Fue cuando algunos aprovecharon y crecieron, como Vinte, Cadu y Javer”.

El mercado se diversificó sobre todo en 2009 y 2010, aunque todavía en 2011 había coletazos de la crisis. No hubo crisis como en Europa o Estados Unidos, porque la banca en México había tomado la decisión de no comprar los valores hipotecarios que vendían los bancos americanos, quienes tenían 10 millones de hipotecas que al final resultaron muy malas, añade.

¿Hacia una banca inmobiliaria?

Según datos de INEGI, hasta el primer trimestre de 2012 existían 20,000 empresas de la industria de la construcción, la mayoría de ellas en la Ciudad de México, Jalisco, Estado de México y Nuevo León. Además, es un sector con vinculación a varias ramas de la industria productiva como la del hierro, acero, cemento, cal, yeso, maquinaria, equipos electrónicos, pintura, transporte de materiales para construcción y alquiler de maquinaria especializada y comercio de materiales para edificación.

Para la competencia bancaria en general, las empresas pequeñas no cuentan; —continúa Requejo— hay 50 bancos en el país, pero solo 7 bancos manejan entre 93 y 94% de los activos, captación, capital y utilidades. Los otros 43 bancos nos peleamos el 6% del mercado inmobiliario restante. Para vivir, debemos especializarnos y luchar para atenderlo.

“El primer banco en financiamiento para desarrolladores en México fue Santander. Después vino Bancomer, que permitió que lo desplazaran. También están Banorte, BanRegio y luego estamos nosotros en el financiamiento a la construcción de vivienda. Banco Inmobiliario Mexicano, en originación de créditos, estamos ocupando el quinto o sexto lugar”, especifica Requejo.

En financiamientos, también Banamex se ha retrasado; ahora es un banco muy apagado. Creo que los de Citibank no lo han manejado bien; me parece, según lo que me dicen, que las decisiones las toman en Nueva York.

Hipotecas otorgadas desde 2010, en curva ascendente

Por otro lado, con datos de BBVA Research el otorgamiento de hipotecas en el país ha presentado cambios importantes desde el año 2000, cuando se detonó.

En 2009, cuando se vive la crisis subprime en Estados Unidos, se observa un descenso en el otorgamiento, pero a partir de ese año, comenzó una tendencia hacia el alza.

Cabe señalar que de acuerdo a la más reciente estimación del Sistema Nacional de Información e Indicadores de Vivienda (SNIIV), el repunte que vive la entrega de hipotecas en el país, hasta 2016, está entre los tres mejores lugares por volumen total previo en los últimos 15 años, al llegar a más de 693,000 hipotecas colocadas, lo que demuestra que el sector residencial sigue en un ascenso, pese a las contracciones sufridas en los últimos 25 años.

|

AÑO |

TOTAL |

SUBTOTAL BANCOS E INTERMEDIARIOS |

INFONAVIT |

FOVISSSTE |

|

2000 |

329.4 |

55 |

250.1 |

24.3 |

|

2001 |

292.5 |

60.6 |

205.3 |

26.6 |

|

2002 |

352.5 |

66.4 |

275 |

11.1 |

|

2003 |

458 |

92.1 |

297.7 |

68.2 |

|

2004 |

507 |

153.4 |

292.6 |

61 |

|

2005 |

591.4 |

227.4 |

320.5 |

43.5 |

|

2006 |

696.4 |

279.7 |

348 |

68.7 |

|

2007 |

764.8 |

323 |

380.5 |

61.3 |

|

2008 |

745.6 |

292.5 |

376.5 |

76.6 |

|

2009 |

331.7 |

81.7 |

204.4 |

40.2 |

|

2010* |

512.8 |

43 |

408.9 |

60.9 |

|

2011* |

495.9 |

51.9 |

388.9 |

55.1 |

|

2012** |

376.6 |

38.6 |

292.5 |

45.5 |

|

2013** |

331.9 |

43.2 |

247.1 |

41.6 |

|

2014 |

512.9 |

62.8 |

387 |

63.1 |

|

2015 |

530 |

72.6 |

393 |

64.4 |

|

2016*** |

693 |

141.6 |

452.2 |

99 |

* Los datos de 2010 y 2011 son a noviembre.

** Los datos de 2012 y 2013 son hasta agosto.

***Reportado concentrado por bancos agrupados en la CNBV en el Sistema Nacional de Información e Indicadores de Vivienda (SNIIV).

Texto:Mario Vázquez

Foto: GVA & ASOCIADOS / F.AXEL CARRANZA / HSTI / BP / GMP / ADSTCC / AOLDC / UICSA