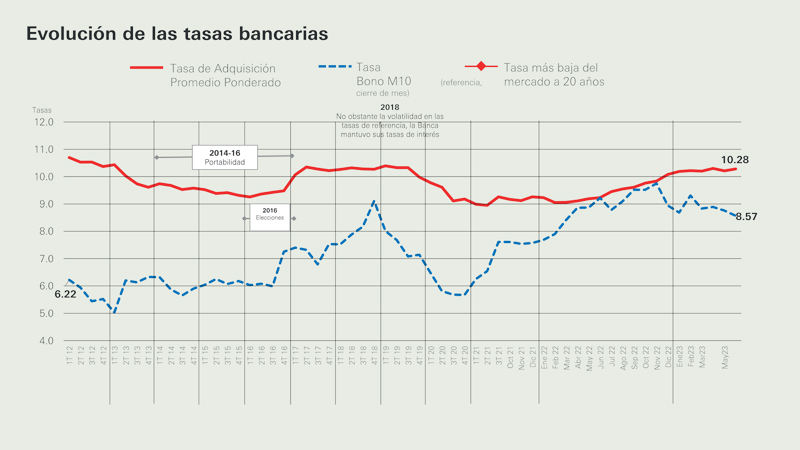

Debemos recordar que en el año 2021 se alcanzó el mínimo histórico de dicha variable en México, con tasas promedio ponderado cercanas al 9.0%, pero con productos hipotecarios específicos que ofrecían tasas de interés inferiores al 8.0%; sin embargo, las condiciones económicas internacionales y locales determinaron un periodo de corrección al alza que al parecer ya tocó su techo.

La época de dinero barato a nivel global se acabó por culpa de la inflación que se desató a raíz de la pandemia. Ello propició que el Banco de México (Banxico) iniciara una corrección al alza en su tasa de referencia desde junio de 2021, lo que junto a otros eventos internacionales propiciaron que está corrección pasara de niveles de 4.0% a mitad de 2021 hasta 11.25% actualmente, un repunte muy fuerte.

Dicha tendencia en las tasas de referencia generó el temor de que empujara al alza las tasas del crédito hipotecario de forma brusca, que al final, afortunadamente, no ocurrió. Todo parece indicar que la buena salud del portafolio hipotecario y la gran competencia entre las instituciones, impidieron un repunte de mayor magnitud en el costo hipotecario de México.

Al respecto, Enrique Margain, Director Ejecutivo de Préstamos a Particulares de HSBC, afirmó que las tasas ponderadas del crédito hipotecario crecieron más o menos 100 puntos básicos (un punto porcentual) entre junio de 2022 y junio de 2023. “Esto es marginal”.

Básicamente, dicho ajuste implica que, sobre una misma línea de crédito, te incrementa la mensualidad tal vez un 6 a 7%, "lo que es poco si lo ves de manera aislada", apuntó.

“Hoy en día, la tasa promedio ponderada de adquisición está en 10.28%; sin embargo, derivado de que se manejan diferentes tasas de interés entre las instituciones, hoy muchas personas pueden encontrar productos hipotecarios con tasas de un solo dígito".

Margain destacó que realmente hay accesibilidad en función de que en el mercado se pueden conseguir muy buenas tasas de interés.

¿Bajarán rápido?

En este sentido, Antonio Artigues, Director Ejecutivo Banca Particulares de Santander, recuerda que no hace muchos años las tasas del crédito hipotecario eran incluso más altas que las actuales, por lo que sigue considerando que es un muy buen momento para tomar un crédito hipotecario. Incluso hizo referencia a que hace 15 o 20 años eran el doble del nivel que vemos actualmente.

Particularmente, Santander anunció desde mayo pasado que el banco ajustaba hasta en 60 puntos base a la baja, la tasa de interés de sus hipotecas, a fin de apoyar a los clientes para que concreten sus planes de adquirir una vivienda, con lo que se anticipa nuevamente al mercado en la oferta hipotecaria. Este fue el primer ajuste a la baja anunciada por una institución desde 2021.

“Hemos visto ajustes al alza en las tasas de referencia por parte del banco central, pero confiamos en que se ha llegado al punto más alto, y por ello hemos decidido tomar el liderazgo y anticiparnos al mercado para incentivar a los clientes con una oferta atractiva disminuyendo, hasta 60 puntos base, nuestras tasas en hipotecas” anunció Antonio Artigues en ese momento.

Roberto Gándara, Director Ejecutivo de Crédito Hipotecario de Banorte, opinó que desde hace un año las veían bajar, pero no ha sucedido por una razón u otra que pasa en el mundo; por citar un ejemplo, hace unos meses, la quiebra de algunos bancos en Estados Unidos y otros problemas en Europa. Afortunadamente, el tema ya no es el Covid-19 y los problemas de la inflación parece que se va controlando, “por lo que todo eso nos hace indicar que las tasas ya deberían de estar abajo”.

Agregó: "A lo largo del tiempo, hemos visto incrementos en las tasas de interés y luego se regresan”. Es decir, ciclos de alza y baja que son normales en todos los mercados financieros.

Sobre el futuro del costo hipotecario, Enrique Margain expresó: “Pensamos que posiblemente pueda haber un ajuste hacia finales de año; podríamos ver una reducción”.

Reiteró que “la tasa promedio ponderada de adquisición media está sobre 10.28%, más o menos, estamos hablando de que hace un año estaba un punto porcentual por debajo, alrededor de 9.20 a 9.30”.

Agregó que, actualmente, en función del nivel de endeudamiento de un cliente, de su historial crediticio, del enganche que aporte, de una serie de indicadores, pueden alcanzar tasas de interés de un solo digito.

Como perspectiva, considerando que la inflación está bajando y con tasas del bono M10, que es un referente del costo de dinero para el crédito hipotecario, todavía sobre 9.8%, o sea es un costo todavía alto, es muy probable que veamos disminuciones de las tasas de interés del crédito hipotecario con más lentitud de lo que subieron.

Para Paulina Prieto, Vicepresidente de Crédito Hipotecario y Automotriz de Scotiabank, todavía vemos volatilidad en las tasas de interés de referencia a nivel global, aunque en México se ven más equilibradas, y considera que ya llegamos a una estabilidad de precios, por lo que cuando menos de aquí a fin de año cree que las tasas de interés del crédito hipotecario se van a mantener estables. “No las veo bajando”.

Señaló que la tasa ponderada del crédito hipotecario en junio pasado era similar a las de 2017, "pero parece que se nos olvida muy rápido". Precisó que los bancos han apretado sus márgenes para darle el beneficio al cliente y colaborar para que compre una casa.

Lo más relevante que considera Margain es que la característica que tiene nuestro mercado hipotecario es muy positiva, porque son tasas fijas por toda la vida del crédito, pagos conocidos, con seguros de vida, daño, desempleo y eso de alguna manera da una gran seguridad a las personas que lo contratan.

Bajo estas consideraciones, si suben las tasas de interés, el acreditado ya tiene contratada una tasa que se mantendrá así durante todo el plazo del financiamiento, por lo que no le afectará; en el caso de que bajen las tasas de interés, y que sea una disminución sustancial, muchas personas se acercan al banco o buscan alternativas en otros bancos, "que lo llamamos la portabilidad hipotecaria; pero creo que si las tasas bajan marginalmente, el beneficio que tienen no es tan significativo como para que hagas un cambio de tu hipoteca a otro banco, pero esa posibilidad existe y es parte de la robustez que tiene el mercado".

Texto:Ricardo Vázquez

Foto: LICDN / envato